Um das Dokument herunterzuladen, klicken Sie bitte auf dieses Icon ![]() , links im Dokumentenkopf.

, links im Dokumentenkopf.

Steuertermine Dezember 2018 / Januar 2019

Bitte beachten Sie folgende Zahlungs- und Fälligkeitstermine:

| Steuerart | Fälligkeit | |||

| Lohnsteuer, Kirchensteuer, Solidaritätszuschlag | 10.12.2018 *1 | 10.01.2019 *2 | ||

|

Einkommensteuer, Kirchensteuer, Solidaritätszuschlag |

10.12.2018 | entfällt | ||

| Körperschaftssteuer / Solidaritätszuschlag | 10.12.2018 | entfällt | ||

|

Umsatzsteuer |

10.12.2018 *3 | 10.01.2019 *4 | ||

| Ende der Schonfrist obiger Steuerarten bei Zahlung durch: | Überweisung *5 | 13.12.2018 | 14.01.2019 | |

| Scheck *6 | 07.12.2018 | 07.01.2019 | ||

| Sozialversicherung *7 | 21.12.2018 | 29.01.2019 | ||

| Kapitalertragsteuer, Solidaritätszuschlag | Die Kapitalertragsteuer sowie der darauf entfallende Solidaritätszuschlag sind zeitgleich mit einer erfolgten Gewinnausschüttung an den Anteilseigner an das zuständige Finanzamt abzuführen. | |||

1 Für den abgelaufenen Monat.

2 Für den abgelaufenen Monat, bei Vierteljahreszahlern für das vorangegangene Kalendervierteljahr, bei Jahreszahlern für das vorangegangene Kalenderjahr.

3 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat.

4 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat, bei Vierteljahreszahlern ohne Dauerfristverlängerung für das abgelaufene Kalendervierteljahr.

5 Umsatzsteuervoranmeldungen und Lohnsteueranmeldungen müssen grundsätzlich bis zum 10. des dem Anmeldungszeitraum folgenden Monats (auf elektronischem Weg) abgegeben werden. Fällt der 10. auf einen Samstag, Sonntag oder Feiertag, ist der nächste Werktag der Stichtag. Bei einer Säumnis der Zahlung bis zu drei Tagen werden keine Säumniszuschläge erhoben. Eine Überweisung muss so frühzeitig erfolgen, dass die Wertstellung auf dem Konto des Finanzamts am Tag der Fälligkeit erfolgt.

6 Bei Zahlung durch Scheck ist zu beachten, dass die Zahlung erst drei Tage nach Eingang des Schecks beim Finanzamt als erfolgt gilt. Es sollte stattdessen eine Einzugsermächtigung erteilt werden.

7 Die Sozialversicherungsbeiträge sind einheitlich am drittletzten Bankarbeitstag des laufenden Monats fällig. Um Säumniszuschläge zu vermeiden, empfiehlt sich das Lastschriftverfahren. Bei allen Krankenkassen gilt ein einheitlicher Abgabetermin für die Beitragsnachweise. Diese müssen dann bis spätestens zwei Arbeitstage vor Fälligkeit (d. h. am 19.12.2018/25.01.2019) an die jeweilige Einzugsstelle übermittelt werden. Regionale Besonderheiten bzgl. der Fälligkeiten sind ggf. zu beachten. Wird die Lohnbuchführung durch extern Beauftragte erledigt, sollten die Lohn- und Gehaltsdaten etwa zehn Tage vor dem Fälligkeitstermin an den Beauftragten übermittelt werden. Dies gilt insbesondere, wenn die Fälligkeit auf einen Montag oder auf einen Tag nach Feiertagen fällt.

Blitzlicht Dezember 2018

Um das Dokument herunterzuladen, klicken Sie bitte auf dieses Icon ![]() , links im Dokumentenkopf.

, links im Dokumentenkopf.

Blitzlicht im Dezember 2018

Sehr geehrte Damen und Herren,

Eltern können Beiträge zur Basiskrankenversicherung und zur gesetzlichen Pflegeversicherung ihrer Kinder als Sonderausgaben absetzen, wenn sie diese selbst getragen haben.

Ob der Ertrag aus der Auflösung eines passiven Rechnungsabgrenzungspostens beim laufenden Gewinn oder beim Betriebsaufgabegewinn zu berücksichtigen ist, bestimmt sich danach, ob dieser in einem Veranlassungszusammenhang zur Betriebsaufgabe als dem auslösenden Moment steht.

Das Finanzgericht Köln hat entschieden, dass nachträgliche Absagen einzelner Arbeitnehmer zu einer Betriebsveranstaltung nicht zulasten der teilnehmenden Arbeitnehmer gehen. Vielmehr ist für die Ermittlung des lohnsteuerpflichtigen Anteils die Anzahl der tatsächlich angemeldeten Teilnehmer entscheidend.

Haben Sie Fragen zu den Artikeln dieser Blitzlicht-Ausgabe oder zu anderen Themen? Bitte sprechen Sie uns an. Wir beraten Sie gern.

Kinder

Von den Eltern als Unterhaltsleistung getragene Kranken- und Pflegeversicherungsbeiträge des Kinds

Eltern können Beiträge zur Basiskrankenversicherung und zur gesetzlichen Pflegeversicherung ihrer Kinder als Sonderausgaben absetzen, wenn sie diese selbst getragen haben. Die Beiträge müssen tatsächlich angefallen und von der Unterhaltspflicht erfasst sein. Erstatten die Eltern ihrem Kind die von dessen Arbeitgeber einbehaltenen Versicherungsbeiträge, kann das Teil ihrer Unterhaltsverpflichtung sein. Damit können sie diese Zahlungen als Sonderausgaben geltend machen.

Ein Auszubildender wohnte während der Ausbildung bei seinen Eltern. Im Rahmen seines Ausbildungsverhältnisses behielt der Arbeitgeber von der Ausbildungsvergütung Beiträge zur Kranken- und Pfl egeversicherung ein. Wegen der geringen Höhe seines Einkommens wirkten sich diese jedoch bei ihm steuerlich nicht aus. Daher machten die Eltern die Beiträge als Sonderausgaben im Rahmen ihrer eigenen Einkommensteuererklärung geltend. Der Bundesfinanzhof entschied, dass in diesem Fall die Abziehbarkeit der Beiträge daran scheiterte, dass die Eltern lediglich Naturalunterhalt leisteten, indem der Sohn bei ihnen kostenfrei wohnte. Damit erstatteten sie dem Sohn die Versicherungsbeiträge jedoch nicht und trugen sie daher nicht selbst.

Ein Auszubildender wohnte während der Ausbildung bei seinen Eltern. Im Rahmen seines Ausbildungsverhältnisses behielt der Arbeitgeber von der Ausbildungsvergütung Beiträge zur Kranken- und Pfl egeversicherung ein. Wegen der geringen Höhe seines Einkommens wirkten sich diese jedoch bei ihm steuerlich nicht aus. Daher machten die Eltern die Beiträge als Sonderausgaben im Rahmen ihrer eigenen Einkommensteuererklärung geltend. Der Bundesfinanzhof entschied, dass in diesem Fall die Abziehbarkeit der Beiträge daran scheiterte, dass die Eltern lediglich Naturalunterhalt leisteten, indem der Sohn bei ihnen kostenfrei wohnte. Damit erstatteten sie dem Sohn die Versicherungsbeiträge jedoch nicht und trugen sie daher nicht selbst.

Mieter/Vermieter

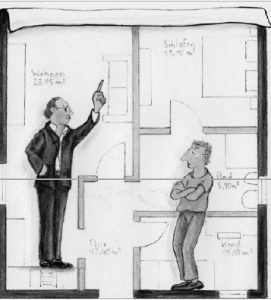

Mieter muss unrenoviert übernommene Wohnung bei Auszug nicht streichen

Mieter müssen bei Auszug keine Renovierungsarbeiten übernehmen, wenn sie die Wohnung unrenoviert übernommen haben. Das gilt auch dann, wenn im vorformulierten Mietvertrag etwas anderes vereinbart wurde. Im entschiedenen Fall war einem Mieter die Wohnung bei Mietbeginn in unrenoviertem Zustand und mit Gebrauchsspuren des Vormieters übergeben worden. Mieter und Vormieter hatten vereinbart, dass der Mieter die erforderlichen Schönheitsreparaturen durchführt. Am Ende des Mietverhältnisses nahm er die entsprechenden Arbeiten vor, die der Vermieter jedoch aufgrund mangelhafter Ausführung durch einen Malerbetrieb nacharbeiten ließ. Der Mieter verweigerte die Zahlung der hierdurch entstandenen Malerkosten. Der Bundesgerichtshof entschied, dass eine formularmäßige Abwälzung der nach der gesetzlichen Regelung dem Vermieter obliegenden Schönheitsreparaturen unwirksam ist, wenn der Vermieter dem Mieter eine nicht renovierte Wohnung übergibt und ihn gleichzeitig durch Formularklausel zur Vornahme laufender Schönheitsreparaturen verpflichtet, ohne ihm dafür einen angemessenen Ausgleich zu gewähren. Eine solche Klausel ist auch dann unwirksam, wenn der Mieter sich in einer Vereinbarung mit dem Vormieter verpflichtet hat, Renovierungsarbeiten in der Wohnung vorzunehmen. Die Vereinbarung ist auf die beteiligten Parteien beschränkt. Sie hat keinen Einfl uss auf die Wirksamkeit der im Mietvertrag enthaltenen Verpflichtungen.

Einkommensteuer

Nachträgliche Zusammenveranlagung für gleichgeschlechtliche Ehepaare

Das Finanzgericht Hamburg hat entschieden, dass Ehepartner, die ihre Lebenspartnerschaft in eine Ehe umgewandelt haben, die Zusammenveranlagung zur Einkommensteuer auch für bereits bestandskräftig einzelveranlagte Jahre beantragen können. Im Urteilsfall hatten zwei Partner im Jahr 2001 eine Lebenspartnerschaft begründet. Nach Inkrafttreten des Eheöffnungsgesetzes im Oktober 2017 wandelten sie die Partnerschaft in eine Ehe um. Obwohl beide Partner ab 2001 bis 2012 bereits mit bestandskräftigen Steuerbescheiden jeweils einzeln zur Einkommensteuer veranlagt worden waren, beantragten sie die Zusammenveranlagung ab 2001. Das Finanzgericht stimmte dem Antrag zu. Steuerbescheide können geändert werden, soweit ein Ereignis eintritt, das steuerliche Wirkung für die Vergangenheit hat (sog. rückwirkendes Ereignis). Das Finanzgericht ist der Auffassung, dass das Eheöffnungsgesetz als außersteuerliches Gesetz ein rückwirkendes Ereignis ist, das dazu berechtigt, bereits bestandskräftige Einkommensteuerbescheide zu ändern. Der Bundesfinanzhof muss abschließend entscheiden.

Hinweis

Es ist die vierjährige Festsetzungsfrist zu beachten. Sie beginnt in Fällen rückwirkender Ereignisse mit Ablauf des Kalenderjahrs, in dem das Ereignis eintritt, hier also mit Ablauf des Jahrs 2017.

Prämienzahlungen der gesetzlichen Krankenkassen mindern Sonderausgabenabzug

Prämienzahlungen durch eine gesetzliche Krankenkasse mindern die als Sonderausgaben abziehbaren Krankenversicherungsbeiträge. Dies gilt jedenfalls dann, wenn solche Prämien ihre Grundlagen in einem Wahltarif haben. In dem vom Bundesfi nanzhof entschiedenen Fall hatte der Versicherte einen Tarif mit Selbstbehalt gewählt. Die Versicherung zahlte eine Prämie von 450 €. Eine solche Prämienzahlung ist eine Beitragsrückerstattung, die die Vorsorgeaufwendungen mindert. Diese Prämie mindert die wirtschaftliche Belastung des Versicherten und hat damit Einfluss auf den Sonderausgabenabzug. Anders sind Bonusleistungen zu beurteilen, die die gesetzlichen Krankenkassen ihren Mitgliedern für ein gesundheitsbewusstes Verhalten gewähren. Diese mindern die als Sonderausgaben abziehbaren Krankenversicherungsbeiträge nicht.

Umsatzsteuer

Kein Vorsteuerabzug aus Gebäudeabrisskosten bei unklarer künftiger Verwendung des Grundstücks

Auch wenn ein Grundstück umsatzsteuerpflichtig vermietet wurde, sind Gebäudeabriss- und Entsorgungskosten nicht (mehr) Bestandteil der umsatzsteuerpflichtigen Vermietung. Die im Zusammenhang mit den Gebäudeabriss- und Entsorgungskosten in Rechnung gestellte Umsatzsteuer ist deshalb nur dann als Vorsteuer abzugsfähig, wenn im Zeitpunkt des Gebäudeabrisses aufgrund objektiver Anhaltspunkte feststeht, dass das Grundstück auch zukünftig umsatzsteuerpflichtig genutzt werden soll. Diese Absicht muss der Unternehmer nachweisen. Dies kann z. B. durch Vermietungsinserate für eine umsatzsteuerpflichtige Vermietung, Verkaufsangebote mit Umsatzsteuer oder entsprechend konkretisierte Maklerbeauftragungen geschehen. (Quelle: Urteil des Schleswig-Holsteinischen Finanzgerichts)

Unternehmer*innen/Unternehmer

Überprüfung der Gesellschafter-Geschäftsführerbezüge einer GmbH

Bezüge der GesellschafterGeschäftsführer müssen regelmäßig auf ihre Angemessenheit hin überprüft werden. Bei dieser Prüfung werden folgende Gehaltsbestandteile berücksichtigt: Festgehalt (einschließlich Überstundenvergütung), Zusatzvergütungen (z. B. Urlaubsgeld, Tantiemen, Gratifi -kationen), Pensionszusagen und Sachbezüge. Die Vergütungsbestandteile dürfen sowohl dem Grunde nach, als auch der Höhe nach nicht durch das Gesellschaftsverhältnis veranlasst sein. Zudem müssen die einzelnen Gehaltsbestandteile sowie die Gesamtvergütung angemessen sein. Danach ist zu prü-fen, ob auch ein fremder Geschäftsführer, der keine Beteiligung an der GmbH hält, diese Entlohnung für seine

Tätigkeit erhalten hätte. Es kann auch notwendig sein, die Tantieme und die Gesamtbezüge z. B. wegen weiterer Bezüge aus anderen Tätigkeiten auf einen bestimmten Höchstbetrag zu begrenzen. Beschäftigt eine GmbH mehrere Geschäftsführer, müssen insbesondere bei kleinen Unternehmen ggf. Vergütungsabschläge vorgenommen werden. Damit die Vergütungen des GesellschafterGeschäftsführers als Betriebsausgaben berücksichtigt werden können, muss zuvor ein Anstellungsvertrag abgeschlossen werden. In diesem muss klar und eindeutig formuliert werden, welche Vergütungen der GesellschafterGeschäftsführer erhält. Fehlen diese Vereinbarungen, liegt eine verdeckte Gewinnausschüttung vor. Sowohl die Neufestsetzung als auch sämtliche Änderungen der Bezüge sind grundsätzlich im Voraus durch die Gesellschafterversammlung festzustellen.

Hinweis

Aufgrund der Vielzahl der Urteile zu diesem Themengebiet ist es sinnvoll, die Bezüge insgesamt mit dem Steuerberater abzustimmen.

Einkünfte aus selbständiger Tätigkeit bei angestelltem Anwalt als Insolvenzverwalter

Wird ein Anwalt, der bei einer aus Rechtsanwälten bestehenden Personengesellschaft angestellt ist, selbst zum Insolvenzverwalter bestellt, kann dies Einfl uss auf die Qualifi zierung der Einkünfte der Gesellschaft haben. Dies ist jedenfalls dann der Fall, wenn sich die Tätigkeit des angestellten Anwalts im Wesentlichen auf einfach gelagerte Regel- oder Verbraucherinsolvenzen beschränkt und die Gesellschafter selbst bei diesen Fällen keine eigenverantwortlichen Tätigkeiten übernehmen. Da die Gesellschafter im entschiedenen Fall nicht eigenverantwortlich tätig wurden, fehlte es an einer wesentlichen Voraussetzung für eine freiberufliche Tätigkeit der Gesellschaft. Erbringen die Gesellschafter ihre Leistungen nur teilweise freiberuflich und damit mangels Eigenverantwortlichkeit gewerblich, ist die Tätigkeit der Gesellschaft insgesamt als gewerblich zu qualifi zieren. (Quelle: Urteil des Finanzgerichts Hamburg)

Aufl ösung eines passiven Rechnungsabgrenzungspostens bei Betriebsaufgabe

Nach einem Urteil des Bundesfinanzhofs ist bei einer Betriebsaufgabe der Ertrag aus der Aufl ösung eines passiven Rechnungsabgrenzungspostens dem Betriebsaufgabegewinn zuzurechnen, wenn er in einem Veranlassungszusammenhang zur Betriebsaufgabe als dem auslösenden Moment steht. In diesem Fall erhöht der Ertrag nicht den laufenden Gewinn des letzten Geschäftsjahrs.

Das gewerbesteuerliche Schachtelprivileg verstößt gegen EURecht

Das gewerbesteuerliche Schachtelprivileg begünstigt Dividenden, die ein Gewerbebetrieb von einer Gesellschaft erhält, an der er beteiligt ist. Die deutsche Regelung sieht jedoch eine unterschiedliche Behandlung von Gesellschaften vor, die innerhalb der Europäischen Union (EU) oder in einem Drittstaat ansässig sind. Für eine inländische Beteiligung oder eine Beteiligung innerhalb der EU ist eine Mindestbeteiligung von 15 % des Grund- oder Stammkapitals erforderlich. Ist die ausschüttende Gesellschaft in einem Drittstaat ansässig, verlangt das Gesetz neben der Mindestbeteiligung u. a., dass die Bruttoerträge aus bestimmten aktiven Einkünften stammen. Zudem muss der Gewerbebetrieb weitere Nachweise erbringen, soweit es sich um Ausschüttungen von Enkelgesellschaften handelt, an denen der Gewerbebetrieb über die Tochtergesellschaft mittelbar beteiligt ist. Der Gerichtshof der Europäischen Union hat entschieden, dass diese strengeren Voraussetzungen nicht gerechtfertigt sind. Sie stellen eine unzulässige Beschränkung des freien Kapitalverkehrs zwischen den Mitgliedstaaten und den Drittstaaten dar.

Das gewerbesteuerliche Schachtelprivileg begünstigt Dividenden, die ein Gewerbebetrieb von einer Gesellschaft erhält, an der er beteiligt ist. Die deutsche Regelung sieht jedoch eine unterschiedliche Behandlung von Gesellschaften vor, die innerhalb der Europäischen Union (EU) oder in einem Drittstaat ansässig sind. Für eine inländische Beteiligung oder eine Beteiligung innerhalb der EU ist eine Mindestbeteiligung von 15 % des Grund- oder Stammkapitals erforderlich. Ist die ausschüttende Gesellschaft in einem Drittstaat ansässig, verlangt das Gesetz neben der Mindestbeteiligung u. a., dass die Bruttoerträge aus bestimmten aktiven Einkünften stammen. Zudem muss der Gewerbebetrieb weitere Nachweise erbringen, soweit es sich um Ausschüttungen von Enkelgesellschaften handelt, an denen der Gewerbebetrieb über die Tochtergesellschaft mittelbar beteiligt ist. Der Gerichtshof der Europäischen Union hat entschieden, dass diese strengeren Voraussetzungen nicht gerechtfertigt sind. Sie stellen eine unzulässige Beschränkung des freien Kapitalverkehrs zwischen den Mitgliedstaaten und den Drittstaaten dar.

Arbeitgeber*innen/Arbeitnehmer*innen

Betriebsveranstaltungen: Absagen gehen steuerlich nicht zulasten der feiernden Kollegen

Das Finanzgericht Köln hat entschieden, dass für die Ermittlung des lohnsteuerpflichtigen Anteils aus einer Betriebsveranstaltung auf die Anzahl der tatsächlich angemeldeten Teilnehmer abzustellen ist. (Nachträgliche) Absagen bzw. das Nichterscheinen einzelner Arbeitnehmer gehen folglich nicht zulasten der teilnehmenden Arbeitnehmer. Im entschiedenen Fall hatte eine Arbeitgeberin die Durchführung eines gemeinsamen Kochkurses als Weihnachtsfeier geplant und alle Betriebsangehörigen hierzu eingeladen. Tatsächlich nahmen 25 Arbeitnehmer an der Feier teil, nachdem zwei der angemeldeten Arbeitnehmer kurzfristig abgesagt hatten. Zur Berechnung der lohnsteuerrechtlichen Bemessungsgrundlage teilte die Arbeitgeberin die Gesamtkosten der Weihnachtsfeier durch die Anzahl der angemeldeten und nicht durch die Anzahl der teilnehmenden Arbeitnehmer.

Das Gericht bestätigte diese Auffassung und stellte sich damit ausdrücklich gegen eine bundeseinheitliche Anweisung des Bundesministeriums der Finanzen. So handele es sich bei den Mehrkosten für die Veranstaltung aufgrund nicht teilnehmender Personen um vergeblichen Aufwand des Arbeitgebers für nicht in Anspruch genommene Leistungen. Es fehle bei derartigen Leerkosten an der erforderlichen Bereicherung der an der Veranstaltung teilnehmenden Arbeitnehmer. Der Bundesfinanzhof muss abschließend entscheiden.

Neue Beitragsbemessungsgrenzen ab 1. Januar 2019

Ab 1. Januar 2019 gelten voraussichtlich folgende Werte in der Sozialversicherung:

Die für die Beurteilung der Krankenversicherungspflicht geltenden Jahresarbeitsentgeltgrenzen betragen für die bei einer gesetzlichen Krankenkasse versicherten Arbeitnehmer 60.750 €. Für die bereits am 31. Dezember 2002 in der Privaten Krankenversicherung versicherten Beschäftigten beträgt die Grenze 54.450 €.

Impressum

Herausgeber und Druck:

DATEV eG, 90329 Nürnberg

Herausgeber und Redaktion:

Deutsches Steuerberaterinstitut e.V., Littenstraße 10, 10179 Berlin

Illustration: U. Neuwert

Diese fachlichen Informationen können den zugrundeliegenden Sachverhalt oftmals nur verkürzt wiedergeben und ersetzen daher nicht eine individuelle Beratung durch Ihren Steuerberater. Dieser Informationsbrief ist urheberrechtlich geschützt. Jede vom Urheberrecht nicht ausdrücklich zugelassene Verwertung bedarf der schriftlichen Zustimmung der Herausgeber.

Steuertermine November/Dezember 2018

Bitte beachten Sie folgende Zahlungs- und Fälligkeitstermine:

| Steuerart | Fälligkeit | |||

| Lohnsteuer, Kirchensteuer, Solidaritätszuschlag | 12.11.2018 *1 | 10.12.2018 *1 | ||

|

Einkommensteuer, Kirchensteuer, Solidaritätszuschlag |

entfällt | 10.12.2018 | ||

| Körperschaftssteuer / Solidaritätszuschlag | entfällt | 10.12.2018 | ||

|

Umsatzsteuer |

12.11.2018 *2 | 10.12.2018 *3 | ||

| Ende der Schonfrist obiger Steuerarten bei Zahlung durch: | Überweisung *4 | 15.11.2018 | 13.12.2018 | |

| Scheck *5 | 09.11.2018 | 07.12.2018 | ||

| Gewerbesteuer | 15.11.2018 | Entfällt | ||

|

Grundsteuer |

15.11.2018 | Entfällt | ||

| Ende der Schonfrist obiger Steuerarten bei Zahlung durch: | Überweisung | 19.11.2018 | Entfällt | |

| Scheck *5 | 12.11.2018 | Entfällt | ||

| Sozialversicherung *6 | 28.11.2018 | 21.12.2018 | ||

| Kapitalertragsteuer, Solidaritätszuschlag | Die Kapitalertragsteuer sowie der darauf entfallende Solidaritätszuschlag sind zeitgleich mit einer erfolgten Gewinnausschüttung an den Anteilseigner an das zuständige Finanzamt abzuführen. | |||

*1 Für den abgelaufenen Monat.

*2 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat, bei Vierteljahreszahlern mit Dauerfristverlängerung für das abgelaufene Kalendervierteljahr.

*3 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat.

*4 Umsatzsteuervoranmeldungen und Lohnsteueranmeldungen müssen grundsätzlich bis zum 10. des dem Anmeldungszeitraum folgenden Monats (auf elektronischem Weg) abgegeben werden. Fällt der 10. auf einen Samstag, Sonntag oder Feiertag, ist der nächste Werktag der Stichtag. Bei einer Säumnis der Zahlung bis zu drei Tagen werden keine Säumniszuschläge erhoben. Eine Überweisung muss so frühzeitig erfolgen, dass die Wertstellung auf dem Konto des Finanzamts am Tag der Fälligkeit erfolgt.

*5 Bei Zahlung durch Scheck ist zu beachten, dass die Zahlung erst drei Tage nach Eingang des Schecks beim Finanzamt als erfolgt gilt. Es sollte stattdessen eine Einzugsermächtigung erteilt werden.

*6 Die Sozialversicherungsbeiträge sind einheitlich am drittletzten Bankarbeitstag des laufenden Monats fällig. Um Säumniszuschläge zu vermeiden, empfi ehlt sich das Last-schriftverfahren. Bei allen Krankenkassen gilt ein einheitlicher Abgabetermin für die Beitragsnachweise. Diese müssen dann bis spätestens zwei Arbeitstage vor Fälligkeit (d. h. am 26.11.2018/19.12.2018) an die jeweilige Einzugsstelle übermittelt werden. Regionale Besonderheiten bzgl. der Fälligkeiten sind ggf. zu beachten. Wird die Lohnbuchführung durch extern Beauftragte erledigt, sollten die Lohn- und Gehaltsdaten etwa zehn Tage vor dem Fälligkeitstermin an den Beauftragten übermittelt werden. Dies gilt insbesondere, wenn die Fälligkeit auf einen Montag oder auf einen Tag nach Feiertagen fällt.

Blitzlicht November 2018

Um das Dokument herunterzuladen, klicken Sie bitte auf dieses Icon ![]() , links im Dokumentenkopf.

, links im Dokumentenkopf.

Blitzlicht im November 2018

Sehr geehrte Damen und Herren,

vermietet ein Arbeitnehmer sein Homeoffice an den Arbeitgeber, liegt eine Vermietung zu gewerblichen Zwecken vor. Deshalb ist stets die Einkünfteerzielungsabsicht zu prüfen. Verluste können nur dann abgezogen werden, wenn die Überschussprognose insgesamt positiv ausfällt.

EC-Karten-Umsätze werden häufig über die Kasse erfasst. Dies stellt einen formellen Mangel dar, der jedoch unter bestimmten Voraussetzungen bei der Gewichtung weiterer formeller Mängel im Hinblick auf eine eventuelle Verwerfung der Buchführung außer Betracht bleibt.

Sachbezüge an Arbeitnehmer sind bis zu 44 € monatlich steuer- und sozialversicherungsfrei. Geklärt ist nun, ob auch Versandkosten dazugehören.

Haben Sie Fragen zu den Artikeln dieser Blitzlicht-Ausgabe oder zu anderen Themen? Bitte sprechen Sie uns an. Wir beraten Sie gern.

Verfahrensrecht

Berücksichtigung von Verlusten nur bei Ansatz im Körperschaftsteuer- bzw. Gewerbesteuermessbescheid

Erzielt eine Kapitalgesellschaft einen Verlust, werden die Körperschaftsteuer und der Gewerbesteuermessbetrag im Regelfall auf 0 € festgesetzt. Zusätzlich ergehen Bescheide über die gesonderte Feststellung des verbleibenden Verlustvortrags zur Körperschaftsteuer und über die gesonderte Feststellung des vortragsfähigen Gewerbeverlusts. Stellt sich heraus, dass die Höhe des Verlusts falsch ist, müssen der Körperschaftsteuer- bzw. Gewerbesteuermessbescheid angefochten werden, obgleich es sich um sog. Nullbescheide handelt. Allein die Anfechtung der Verlustfeststellungsbescheide reicht nicht aus. Die Einkünfte sind im Feststellungsverfahren des verbleibenden Verlustvortrags nicht eigenständig zu ermitteln. Vielmehr sind die Besteuerungsgrundlagen im Feststellungsverfahren so zu berücksichtigen, wie sie der letzten bestandskräftigen Festsetzung im Körperschaftsteuer- bzw. Gewerbesteuermessbescheid zugrunde liegen. Damit ist die Berücksichtigung des Verlusts im Körperschaftsteuer- bzw. Gewerbesteuermessbescheid maßgeblich für eine mögliche Änderung der Verlustfeststellungsbescheide.(Quelle: Urteil des Bundesfinanzhofs)

Arbeitgeber/Arbeitnehmer

Werbungskosten für das an den Arbeitgeber vermietete Homeoffice

Ein Vertriebsleiter vermietete die Einliegerwohnung in seinem selbst bewohnten Haus als Homeoffice an seinen Arbeitgeber. Der Mietvertrag war an den Arbeitsvertrag des Vertriebsleiters gebunden. In seiner Einkommensteuererklärung machte er einen Werbungskostenüberschuss (Verlust) aus Vermietung und Verpachtung von rund 30.000 € geltend. Ein Großteil der Kosten entfiel auf die behindertengerechte Renovierung des Badezimmers der Einliegerwohnung. Diese berücksichtigte das Finanzamt nicht. Der Bundesfinanzhof stellte klar, dass in diesem Fall eine Vermietung zu gewerblichen Zwecken vorliegt. Anders als bei der Vermietung von Wohnungen ist bei der Vermietung von Gewerbeimmobilien jedoch nicht typisierend davon auszugehen, dass der Vermieter beabsichtigt, einen Einnahmenüberschuss zu erzielen. Vielmehr ist bei der Vermietung von Gewerbeimmobilien die Einkünfteerzielungsabsicht durch eine einzelfallbezogene Überschussprognose zu prüfen. Nur wenn diese insgesamt zu einem positiven Ergebnis führt, ist das Mietverhältnis steuerlich anzuerkennen und die Werbungskosten können in der beantragten Höhe abgezogen werden.

Hinweis

Damit widerspricht der Bundesfinanzhof dem Bundesministerium der Finanzen, das auch bei der Vermietung eines im Haus oder der Wohnung des Arbeitnehmers gelegenen Büros an den Arbeitgeber typisierend von einer Einkünfteerzielungsabsicht ausgeht.

Berücksichtigung von Versandkosten bei der 44 €-Sachbezugsfreigrenze

Ein Arbeitgeber gewährte seinen Mitarbeitern monatlich Sachprämien, die dieser bei einem Unternehmen für jeweils 43,99 € zuzüglich einer Versand- und Handlingpauschale von 6 € bestellte. Das Finanzamt rechnete die Pauschale dem Wert der Sachzuwendungen hinzu. Weil dadurch die 44 €-Freigrenze überschritten war, erließ es gegen den Arbeitgeber einen entsprechenden LohnsteuerNachforderungsbescheid. Der Bundesfinanzhof stellte fest, dass die Versand- und Handlingkosten nicht zum Endpreis gehören, mit dem der Sachbezug zu bewerten ist. Vielmehr handelt es sich dabei um einen weiteren Sachbezug, sofern auch der Arbeitnehmer diese Kosten aufwenden müsste. Ist der Versand folglich als eigenständige Leistung ausgewiesen und nicht bereits im Einzelhandelsverkaufspreis enthalten, tritt der geldwerte Vorteil aus der Lieferung bei der Berechnung der 44 €-Freigrenze zum Warenwert hinzu. Im entschiedenen Fall sah es das Gericht zudem als unwahrscheinlich an, dass bei den verschiedenen Sachprämien stets der gleiche abgerechnete Betrag von 43,99 € den jeweiligen Marktpreis darstellte. Für die Bewertung des Sachbezugs ist daher im Weiteren der niedrigste Einzelhandelsverkaufspreis festzustellen.

Einkommensteuer

Auszahlung einer bei einem berufsständischen Versorgungswerk vor 2005 abgeschlossenen Kapitallebensversicherung steuerfrei

Ein Zahnarzt zahlte seit 1994 Pflichtbeiträge für eine Renten- sowie eine Kapitalversorgung zum Versorgungswerk der Zahnärzte. Die Kapitalversorgung war als Lebensversicherung ausgestaltet, deren Anwartschaften grundsätzlich beleihbar, übertragbar, vererbbar und jederzeit mit einer Frist von drei Monaten auszahlbar waren. Die Lebensversicherung bildete beim Versorgungswerk einen eigenen von der die Basisversorgung sicherstellenden Rentenversorgung getrennten Abrechnungsverband. Beide Versorgungen waren auch satzungsmäßig getrennt geregelt. Die 2011 ausgezahlte Lebensversicherung unterwarf das Finanzamt als Teil der Basisversorgung teilweise mit einem Besteuerungsanteil von 62 % und teilweise nach der Öffnungsklausel mit dem Ertragsanteil der Besteuerung. Der Bundesfinanzhof entschied, dass die Auszahlung insgesamt steuerfrei ist. Die Lebensversicherung war u. a. vor 2005 abgeschlossen worden und bestand mindestens zwölf Jahre. Für das Gericht war es unerheblich, dass die Lebensversicherung beim Versorgungswerk abgeschlossen worden war. Entscheidend war vielmehr, dass es sich um eine von der Basisversorgung getrennte Leistung des Versorgungswerks handelte.

Ein Zahnarzt zahlte seit 1994 Pflichtbeiträge für eine Renten- sowie eine Kapitalversorgung zum Versorgungswerk der Zahnärzte. Die Kapitalversorgung war als Lebensversicherung ausgestaltet, deren Anwartschaften grundsätzlich beleihbar, übertragbar, vererbbar und jederzeit mit einer Frist von drei Monaten auszahlbar waren. Die Lebensversicherung bildete beim Versorgungswerk einen eigenen von der die Basisversorgung sicherstellenden Rentenversorgung getrennten Abrechnungsverband. Beide Versorgungen waren auch satzungsmäßig getrennt geregelt. Die 2011 ausgezahlte Lebensversicherung unterwarf das Finanzamt als Teil der Basisversorgung teilweise mit einem Besteuerungsanteil von 62 % und teilweise nach der Öffnungsklausel mit dem Ertragsanteil der Besteuerung. Der Bundesfinanzhof entschied, dass die Auszahlung insgesamt steuerfrei ist. Die Lebensversicherung war u. a. vor 2005 abgeschlossen worden und bestand mindestens zwölf Jahre. Für das Gericht war es unerheblich, dass die Lebensversicherung beim Versorgungswerk abgeschlossen worden war. Entscheidend war vielmehr, dass es sich um eine von der Basisversorgung getrennte Leistung des Versorgungswerks handelte.

Umsatzsteuer

Umsatzsteuerbefreiung: Fahrschulerlaubnis als erforderliche Bescheinigung

Ein Einzelunternehmer betrieb eine Fahrschule. Die Entgelte aus seiner Fahrschullehrertätigkeit erfasste er in seinen Umsatzsteuererklärungen als Umsätze zum allgemeinen Steuersatz. Das Finanzamt war hingegen der Auffassung, die Umsätze unterlägen der Steuerbefreiung. Die Fahrschulerlaubnis und die staatliche Anerkennung als Ausbildungsstätte würden die inhaltlichen Vorgaben der einschlägigen Umsatzsteuerbefreiungsvorschrift erfüllen. Die erklärten Umsätze zum allgemeinen Steuersatz seien deshalb zu stornieren. Dem widersprach das Niedersächsische Finanzgericht. Voraussetzung für die Steuerbefreiung ist, dass die Schulen/Einrichtungen auf einen Beruf oder auf eine Prüfung vor einer juristischen Person des öffentlichen Rechts vorbereiten. Dies muss durch eine Bescheinigung der zuständigen Landesbehörde nachgewiesen werden. Eine Fahrschulerlaubnisurkunde oder eine Erlaubnis zur Durchführung von Qualifikationsmaßnahmen genügen diesen Anforderungen nicht.

Hinweis

Der Bundesfinanzhof hat unlängst dem Gerichtshof der Europäischen Union die Frage zur Klärung vorgelegt, ob Leistungen von Fahrschulen zur Erlangung der Führerscheinklassen B und C1 aus Gründen des Unionsrechts umsatzsteuerfrei sind

Unternehmer/Unternehmen

Jahresabschluss 2017 muss bis zum Jahresende 2018 veröffentlicht werden

Unternehmen, die gesetzlich verpflichtet sind, ihren Jahresabschluss zu ver-öffentlichen (z. B. GmbH oder GmbH & Co. KG), müssen die Frist zur Veröffentlichung beachten. Der Abschluss muss spätestens vor Ablauf des zwölften Monats des dem Abschlussstichtag nachfolgenden Geschäftsjahrs offengelegt werden. Unternehmen, die ihre Jahresabschlüsse nicht rechtzeitig einreichen, müssen mit der Festsetzung von Ordnungsgeldern rechnen. Sie werden sodann durch das Bundesamt für Justiz von Amts wegen aufgefordert, ihrer gesetzlichen Verpflichtung innerhalb von sechs Wochen nachzukommen. Mit der Anforderung ist gleichzeitig eine Mahngebühr fällig, die auch nach verspäteter Einreichung nicht erlassen bzw. angerechnet wird. Für Kleinstkapitalgesellschaften, die an zwei aufeinanderfolgenden Abschlussstichtagen mindestens zwei der folgenden Merkmale nicht überschreiten (350.000 € Bilanzsumme, 700.000 € Umsatzerlöse und durchschnittlich zehn beschäftigte Arbeitnehmer) sieht das Gesetz Erleichterungen vor: Sie müssen unter bestimmten Voraussetzungen keinen Anhang erstellen. Hierfür müssen bestimmte Angaben unter der Bilanz ausgewiesen sein: Angaben zu den Haftungsverhältnissen, Angaben zu den Vorschüssen oder Krediten, die an Mitglieder des Geschäftsführungsorgans, eines Beirats oder Aufsichtsrats gewährt wurden, erforderliche Angaben zu den eigenen Aktien der Gesellschaft (bei einer Aktiengesellschaft). Darüber hinaus können in besonderen Fällen zusätzliche Anhangangaben nötig sein, wenn der Abschluss kein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage widerspiegelt. Auch werden Kleinstkapitalgesellschaften Optionen zur Verringerung der Darstellungstiefe im Jahresabschluss eingeräumt. Schließlich können die gesetzlichen Vertreter dieser Gesellschaften zwischen der Offenlegung durch Veröffentlichung (Bekanntmachung der Rechnungslegungsunterlagen) oder durch Hinterlegung der Bilanz beim Betreiber des Bundesanzeigers wählen. Dabei ist auch im Fall der Hinterlegung die elektronische Einreichung der Unterlagen vorgeschrieben.

Buchung von ECKartenUmsätzen in der Kassenführung

In Betrieben mit überwiegendem Bargeldverkehr nutzen Kunden häufig die Möglichkeit, ihre Zahlungen bargeldlos mit ECKarte abzuwickeln. Doch die von den Betrie- ben gelebte Buchungspraxis stand jüngst infrage. Demnach werden in einem ersten Schritt die Gesamtumsätze inklusive der bargeldlosen Geschäfts- vorfälle (ECKartenzahlungen) im Kassenbuch aufgezeichnet und in einem zweiten Schritt die ECZahlungen wieder ausgetragen und separiert. Auch auf dem Kassenkonto wird zuerst der Gesamtbetrag gebucht, bevor die ECKartenumsätze wieder ausgebucht werden. Das Bundesministerium der Fi- nanzen (BMF) sah und sieht hierin grundsätzlich einen formellen Mangel der Buchführung. Bare und unbare Geschäftsvorfälle seien getrennt zu buchen. Im Kassenbuch seien ausschließlich Barbewegungen zu erfassen. Das BMF hat diese Rechtsauffassung jedoch nunmehr in einem aktuellen Schreiben etwas entschärft. Zwar stellt weiterhin auch die zumindest zeitweise Erfassung von ECKartenumsätzen im Kassenbuch einen formellen Mangel dar. Dieser bleibt jedoch bei der Gewichtung weiterer formeller Mängel im Hinblick auf eine eventuelle Verwerfung der Buchführung regelmäßig außer Betracht. Voraussetzung hier- für ist, dass der Zahlungsweg ausreichend dokumentiert wird und die Nachprüfbarkeit des tatsächlichen Kassenbestands jederzeit besteht (Kassensturzfähigkeit).

Gewerbesteuer: Hinzurechnung von Miet- und Pachtzinsen für Wirtschaftsgüter des Anlagevermögens zu Herstellungskosten für Wirtschaftsgüter des Umlaufvermögens

Dem Gewinn aus Gewerbebetrieb sind u. a. gewinnmindernd verbuchte Miet- und Pachtzinsen (einschließlich Leasingraten) für die Benutzung von beweglichen Wirtschaftsgütern des Anlagevermögens, die im Eigentum eines anderen stehen, anteilig hinzuzurechnen, soweit der insgesamt ermittelte Hinzurechnungsbetrag 100.000 € übersteigt. Eine Baugesellschaft war der Auffassung, dass Mietzahlungen für von ihr angemietetes Zubehör für Baustelleneinrichtungen, wie Betonpumpen und -geräte, Kräne und Gerüste, nicht der gewerbesteuerlichen Hinzurechnungsvorschrift unterliegen. Zur Begründung führte sie an, dass die Mietaufwendungen ähnlich wie Bauzeitzinsen in die Herstellungskosten des Umlaufvermö-gens einfließen. Dadurch verlören sie ihren Aufwandscharakter und führten nicht zu einer Gewinnminderung. Dem widersprach das SchleswigHolsteinische Finanzgericht. Einer Hin- zurechnung stehe nicht entgegen, dass es sich bei den Mieten um Herstellungskosten des Umlaufvermögens handele. Die Aufwendungen haben allein hierdurch den Charakter von Miet- und Pachtzinsen nicht verloren, da es im entschiedenen Fall nicht zur Aktivierung eines Wirtschaftsguts in der Bilanz gekommen sei. Vielmehr sei das hergestellte Wirtschaftsgut vor dem Bilanzstichtag aus dem Betriebsvermögen ausgeschieden. Der Bundesfinanzhof muss abschließend entscheiden.

Grundstückskäufer und -verkäufer

Anschaffungsnahe Herstellungskosten durch Beseitigung verdeckter Mängel nach Immobilienerwerb

Auch unvermutete Aufwendungen für Renovierungsmaßnahmen nach dem Erwerb einer Immobilie führen bei Vorliegen der weiteren Voraussetzungen zu anschaffungsnahen Herstellungskosten. Baumaßnahmen, die ein Immobilienerwerber innerhalb von drei Jahren nach Anschaffung eines Objekts durchführt, führen regelmäßig zu Anschaffungskosten, wenn die Aufwendungen ohne Umsatzsteuer mehr als 15 % des Gebäudewerts ausmachen (anschaffungsnahe Herstellungskos- ten). Hierunter zählen auch Renovierungsmaßnahmen, die lediglich zur Beseitigung von durch vertragsmäßigen Gebrauch des Mieters verursachten Mängeln bzw. zur Beseitigung verdeckter d. h. im Zuge der Anschaffung verborgen gebliebener, jedoch bereits vorhandener Mängel durchgeführt werden. Ausdrücklich nicht zu anschaffungsnahen Herstellungskosten führen lediglich Aufwendungen für Erweiterungen sowie Erhaltungsarbeiten, die jährlich üblicherweise anfallen.

Hinweis

Kosten für Instandsetzungsmaß- nahmen zur Beseitigung eines Schadens, der nachweislich erst nach dem Erwerb des Objekts durch schuldhaftes Handeln eines Dritten am Gebäude verursacht worden ist, unterliegen nicht der Regelvermutung für das Vorliegen anschaffungsnaher Herstellungskosten.

(Quelle: Urteil des Bundesfinanzhofs)

Sonstiges

Rundfunkbeitrag ist verfassungsgemäß, allerdings nicht bei Zweitwohnung

Das Bundesverfassungsgericht hat die Rundfunkbeitragspflicht im privaten Bereich sowie für Betriebsstätteninhaber und Inhaber nicht ausschließlich privat genutzter Kraftfahrzeuge im Wesentlichen für verfassungsgemäß erklärt. Mit dem Rundfunkbeitrag wird ein individueller Vorteil abgegolten, der in der Möglichkeit der Nutzung des öffentlichrechtlichen Rundfunks besteht. Ob ein Bürger tatsächlich Rundfunkempfangsgeräte bereithält bzw. diese tatsächlich nutzt, ist unerheblich. Wohnungsinhaber, die schon für die Erstwohnung den Rundfunkbeitrag bezahlen, dürfen jedoch nicht noch einmal für die Zweitwohnung herangezogen werden. Das Rundfunkangebot kann von einer Person auch in mehreren Wohnungen zur gleichen Zeit nur einmal genutzt werden. Das Innehaben weiterer Wohnungen erhöht den Vorteil der Möglichkeit zur privaten Rundfunknutzung nicht. Dies gilt unabhängig davon, wie viele Personen in den jeweiligen Wohnungen zusammenwohnen. Bis zum 30. Juni 2020 muss eine gesetzliche Neuregelung erfolgen. Bis dahin sind Personen, die als Inhaber einer Wohnung ihrer Rundfunkbeitragspflicht nachkommen, auf Antrag von einer Beitragspflicht für weitere Wohnungen zu befreien. Bereits bestandskräftige Festsetzungsbescheide bleiben davon jedoch unberührt.

Das Bundesverfassungsgericht hat die Rundfunkbeitragspflicht im privaten Bereich sowie für Betriebsstätteninhaber und Inhaber nicht ausschließlich privat genutzter Kraftfahrzeuge im Wesentlichen für verfassungsgemäß erklärt. Mit dem Rundfunkbeitrag wird ein individueller Vorteil abgegolten, der in der Möglichkeit der Nutzung des öffentlichrechtlichen Rundfunks besteht. Ob ein Bürger tatsächlich Rundfunkempfangsgeräte bereithält bzw. diese tatsächlich nutzt, ist unerheblich. Wohnungsinhaber, die schon für die Erstwohnung den Rundfunkbeitrag bezahlen, dürfen jedoch nicht noch einmal für die Zweitwohnung herangezogen werden. Das Rundfunkangebot kann von einer Person auch in mehreren Wohnungen zur gleichen Zeit nur einmal genutzt werden. Das Innehaben weiterer Wohnungen erhöht den Vorteil der Möglichkeit zur privaten Rundfunknutzung nicht. Dies gilt unabhängig davon, wie viele Personen in den jeweiligen Wohnungen zusammenwohnen. Bis zum 30. Juni 2020 muss eine gesetzliche Neuregelung erfolgen. Bis dahin sind Personen, die als Inhaber einer Wohnung ihrer Rundfunkbeitragspflicht nachkommen, auf Antrag von einer Beitragspflicht für weitere Wohnungen zu befreien. Bereits bestandskräftige Festsetzungsbescheide bleiben davon jedoch unberührt.

Impressum

Herausgeber und Druck: DATEV eG, 90329 Nürnberg

Herausgeber und Redaktion: Deutsches Steuerberater- institut e.V., Littenstraße 10, 10179 Berlin

Illustration: U. Neuwert

Diese fachlichen Informationen können den zugrundeliegenden Sachverhalt oftmals nur verkürzt wiedergeben und ersetzen daher nicht eine individuelle Beratung durch Ihren Steuerberater. Dieser Informationsbrief ist urheberrechtlich geschützt. Jede vom Urheberrecht nicht ausdrücklich zugelassene Verwertung bedarf der schriftlichen Zustimmung der Herausgeber.

Steuertermine Oktober / November 2018

Bitte beachten Sie folgende Zahlungs- und Fälligkeitstermine:

| Steuerart | Fälligkeit | |||

| Lohnsteuer, Kirchensteuer, Solidaritätszuschlag | 10.10.2018 *1 | 12.11.2018 *2 | ||

|

Umsatzsteuer |

10.10.2018 *3 | 12.11.2018 *4 | ||

| Ende der Schonfrist obiger Steuerarten bei Zahlung durch: |

Überweisung *5 | 15.10.2018 | 15.11.2018 | |

| Scheck *6 | 05.10.2018 | 09.11.2018 | ||

| Gewerbesteuer | entfällt | 15.11.2018 *2 | ||

| Grundsteuer | entfällt | 12.11.2018 *2 | ||

| Ende der Schonfrist obiger Steuerarten bei Zahlung durch: |

Überweisung | entfällt | 19.11.2018 | |

| Scheck *6 | entfällt | 12.11.2018 | ||

| Sozialversicherung *7 | 26.10.2018 | 28.11.2018 | ||

| Kapitalertragsteuer, Solidaritätszuschlag | Die Kapitalertragsteuer sowie der darauf entfallende Solidaritätszuschlag sind zeitgleich mit einer erfolgten Gewinnausschüttung an den Anteilseigner an das zuständige Finanzamt abzuführen. | |||

1 Für den abgelaufenen Monat, bei Vierteljahreszahlern für das

vorangegangene Kalendervierteljahr.

2 Für den abgelaufenen Monat.

3 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat, bei Vierteljahreszahlern ohne Dauerfristverlängerung für das abgelaufene Kalendervierteljahr.

4 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat, bei Vierteljahreszahlern mit Dauerfristverlängerung für das abgelaufene Kalendervierteljahr.

5 Umsatzsteuervoranmeldungen und Lohnsteueranmeldungen müssen grundsätzlich bis zum 10. des dem Anmeldungszeitraum folgenden Monats (auf elektronischem Weg) abgegeben werden. Fällt der 10. auf einen Samstag, Sonntag oder Feiertag, ist der nächste Werktag der Stichtag. Bei einer Säumnis der Zahlung bis zu drei Tagen werden keine Säumniszuschläge erhoben. Eine Überweisung muss so frühzeitig erfolgen, dass die Wertstellung auf dem Konto des Finanzamts am Tag der Fälligkeit erfolgt.

6 Bei Zahlung durch Scheck ist zu beachten, dass die Zahlung erst drei Tage nach Eingang des Schecks beim Finanzamt als

erfolgt gilt. Es sollte stattdessen eine Einzugsermächtigung erteilt werden.

7 Die Sozialversicherungsbeiträge sind einheitlich am drittletzten Bankarbeitstag des laufenden Monats fällig.

Um Säumniszuschläge zu vermeiden, empfiehlt sich das Lastschriftverfahren. Bei allen Krankenkassen gilt ein

einheitlicher Abgabetermin für die Beitragsnachweise. Diese müssen dann bis spätestens zwei Arbeitstage vor

Fälligkeit (d. h. am 24.10.2018/26.11.2018) an die jeweilige Einzugsstelle übermittelt werden. In den Bundesländern und

Regionen, in denen der 31.10.2018 kein gesetzlicher Feiertag (Reformationstag) ist, werden die Beiträge für Oktober am

29.10.2018 fällig. Die Beitragsnachweise müssen dann bis zum 25.10.2018 übermittelt werden.

Wird die Lohnbuchführung

durch extern Beauftragte erledigt, sollten die Lohn- und Gehaltsdaten etwa zehn Tage vor dem Fälligkeitstermin an

den Beauftragten übermittelt werden. Dies gilt insbesondere, wenn die Fälligkeit auf einen Montag oder auf einen Tag nach Feiertagen fällt.

Blitzlicht im Oktober 2018

Sehr geehrte Damen und Herren,

die wirksame Berichtigung einer Rechnung mit zu hohem Umsatzsteuerausweis setzt voraus, dass der zu viel vereinnahmte Umsatzsteuerbetrag an den Leistungsempfänger zurückgezahlt wird.

Händigt ein Arbeitgeber seinen Arbeitnehmern mehrere Gutscheine, z. B. Tankkarten, gleichzeitig aus, erfolgt der Lohnzufluss beim Arbeitnehmer bereits mit Hingabe der Gutscheine. Dies gilt auch, wenn vereinbart wird, dass jeweils nur ein Gutschein pro Monat eingelöst werden darf.

Für die Berechnung der Betriebskosten, sofern und soweit sie nach Wohnfläche abzurechnen sind, und zu denen auch Heizkosten zählen, ist die tatsächliche Wohnfläche und nicht die im Mietvertrag angegebene Wohnungsgröße entscheidend.

Haben Sie Fragen zu den Artikeln dieser Blitzlicht-Ausgabe oder zu anderen Themen? Bitte sprechen Sie uns an. Wir beraten Sie gern.

Unternehmerinnen / Unternehmer

Verschmelzung nach Forderungsverzicht gegen Besserungsschein kann verdeckte Gewinnausschüttung auslösen

Verzichtet der Gesellschafter einer Kapitalgesellschaft gegenüber seiner vermögenslosen und inaktiven Gesellschaft gegen Besserungsschein auf eine Darlehnsforderung, muss die Kapitalgesellschaft diese gewinnerhöhend ausbuchen. Wird die Kapitalgesellschaft (übertragende Rechtsträgerin) anschließend auf eine finanziell gut ausgestattete Schwesterkapitalgesellschaft (übernehmende Rechtsträgerin) verschmolzen und tritt dadurch der Besserungsfall ein, muss die übernehmende Rechtsträgerin die Verbindlichkeit gewinnmindernd passivieren. Ist die Schuldübernahme ausschließlich durch das Gesellschaftsverhältnis veranlasst, ist die Gewinnminderung außerbilanziell durch eine verdeckte Gewinnausschüttung zu korrigieren. Der steuerliche Gewinn darf durch die Wiedereinbuchung der Verbindlichkeit nicht gemindert werden. Die Schuldübernahme ist z. B. ausschließlich durch das Gesellschaftsverhältnis veranlasst, wenn die Verschmelzung der übertragenden Rechtsträgerin als „leere Hülle“ mit der Belastung der zu erfüllenden Verbindlichkeiten bei Eintritt des Besserungsfalls nur den Zweck gehabt hat, die Verbindlichkeiten aus der Besserungsabrede durch die solvente übernehmende Rechtsträgerin zugunsten der Gesellschafter zu übernehmen.

(Quelle: Urteil des Bundesfinanzhofs)

Zuordnung des verrechenbaren Verlusts bei unentgeltlicher Übertragung eines Kommanditanteils

Überträgt ein Kommanditist seine Beteiligung an einer Kommanditgesellschaft unentgeltlich, geht der verrechenbare Verlust auf den Übernehmer über. Dies gilt unabhängig davon, ob ein Kommanditanteil im Ganzen oder nur teilweise übertragen wird. Überträgt der Kommanditist nur einen Teil seiner Beteiligung, geht der verrechenbare Verlust auch nur anteilig auf den Übernehmer über. Voraussetzung für einen Übergang des verrechenbaren Verlusts ist jedoch, dass dem Übernehmer auch das Gewinnbezugsrecht (Anspruch auf künftige anteilige Zuteilung des Gewinns) aus dieser Beteiligung zusteht.

Die Übernahme eines negativen Kapitalkontos steht der Annahme der Unentgeltlichkeit nicht entgegen. An einer Entgeltlichkeit fehlt es jedenfalls dann, wenn die anteiligen stillen Reserven einschließlich eines Geschäftswerts das übernommene negative Kapitalkonto übersteigen. Der verrechenbare Verlust mindert die Gewinne, die dem Kommanditisten in späteren Jahren zuzurechnen sind. Ist folglich im Zuge einer unentgeltlichen Anteilsübertragung das Gewinnbezugsrecht anteilig übergegangen, besteht insoweit die Verpfl ichtung, künftige Gewinne zum Auffüllen des negativen Kapitalkontos zu verwenden.

(Quelle: Urteil des Bundesfinanzhofs)

Einkommenssteuer

Anwendung der Fahrtenbuchmethode nur bei belegmäßigem Nachweis aller Aufwendungen

Ein Arbeitnehmer eines Konzerns beantragte im Rahmen seiner Einkommensteuererklärung für die private Nutzung und für die Fahrten zwischen Wohnung und Arbeitsstätte mit seinem Dienstwagen die Anwendung der Fahrtenbuchmethode. Die dem Fahrzeug zuzuordnenden Aufwendungen konnte er nicht durch einzelne Belege nachweisen. Die Fahrzeugkosten des umfangreichen Konzernfuhrparks wurden nicht den einzelnen Fahrzeugen direkt zugeordnet, sondern im Wege des Umlageverfahrens auf alle Fahrzeuge verteilt.

Das Finanzgericht München lehnte die Anwendung der sog. Fahrtenbuchmethode ab, da der lückenlose Nachweis über die für das Fahrzeug entstandenen Aufwendungen nicht geführt worden ist. Die nur in einer Summe mitgeteilten Kosten und teilweise nicht individuell ermittelten Werte sind nicht berücksichtigungsfähig. Die Gesamtkosten sind insgesamt durch einzelne Belege lückenlos nachzuweisen. Schätzungen, auch Teilschätzungen, oder eidesstattliche Versicherungen ersetzen nicht den Belegnachweis.

Verkauf von ChampionsLeagueFinaltickets unterliegt nicht der Einkommensteuer

Das Finanzgericht Baden Württemberg hat entschieden, dass ein Gewinn aus dem Verkauf kontingentierter und damit hochpreisiger Eintrittskarten nicht einkommensteuerbar ist.

Ein Ehepaar hatte zwei Eintrittskarten für das Finale der ChampionsLeague 2015 in Berlin zugelost bekommen. Sie veräußerten diese über eine Ticketplattform im Internet, nachdem feststand, dass keine deutsche Mannschaft das Finale erreicht hatte. Aus dem Verkauf erzielten sie einen Gewinn von 2.500 €. Das Finanzamt wollte diesen Gewinn als privates Veräußerungsgeschäft besteuern.

Hiergegen wehrte sich das Ehepaar erfolgreich. Das Finanzgericht ordnete die Tickets als Wertpapiere ein, deren Veräußerung seit 2009 nicht mehr als privates Veräußerungsgeschäft zu erfassen ist. Wertsteigerungen von Wertpapieren werden seit 2009 durch im Einkommensteuergesetz konkret beschriebene Tatbestände erfasst. Allerdings unterfällt die Ticketveräußerung keinem dieser Tatbestände. Insbesondere liegt keine Veräußerung einer Kapitalforderung vor. In einer Eintrittskarte ist nicht der Anspruch auf Geld enthalten, sondern der Zutritt zu einer Veranstaltung.

Hiergegen wehrte sich das Ehepaar erfolgreich. Das Finanzgericht ordnete die Tickets als Wertpapiere ein, deren Veräußerung seit 2009 nicht mehr als privates Veräußerungsgeschäft zu erfassen ist. Wertsteigerungen von Wertpapieren werden seit 2009 durch im Einkommensteuergesetz konkret beschriebene Tatbestände erfasst. Allerdings unterfällt die Ticketveräußerung keinem dieser Tatbestände. Insbesondere liegt keine Veräußerung einer Kapitalforderung vor. In einer Eintrittskarte ist nicht der Anspruch auf Geld enthalten, sondern der Zutritt zu einer Veranstaltung.

Der Bundesfinanzhof muss abschließend entscheiden.

Abzug von Unterhaltsaufwendungen als außergewöhnliche Belastung

Ein Ehepaar machte eine im Dezember 2010 entrichtete Zahlung i. H. v. 3.000 € als außergewöhnliche Belastung geltend. Die Zahlung hatte das Paar an den in Brasilien lebenden Vater der Ehefrau als Unterhaltszahlung geleistet. Im Mai 2011 überwies das Ehepaar dem Vater erneut 3.000 €. Das Finanzamt sah die erste Zahlung als Unterhaltszahlung für den Zeitraum von Dezember 2010 bis April 2011 an und ließ in 2010 lediglich einen anteiligen, auf Dezember 2010 entfallenden Betrag als außergewöhnliche Belastung zum Abzug zu.

Der Bundesfinanzhof bestätigte die Auffassung des Finanzamts. Unterhaltszahlungen sind nach ständiger Rechtsprechung nur insoweit zum Abzug zugelassen, als sie dem laufenden Lebensbedarf des Unterhaltsempfängers im Veranlagungszeitraum dienen. Zwar können auch nur gelegentliche, z. B. nur ein oder zweimalige Leistungen im Jahr, Unterhaltsaufwendungen sein. Eine Rückbeziehung der Zahlung auf einen vor dem Monat der Zahlung liegenden Zeitraum ist jedoch grundsätzlich ausgeschlossen. Ebenfalls nicht abzugsfähig sind Zahlungen, soweit sie zur Deckung „laufender“ Bedürfnisse für eine Zeit nach Ablauf des Veranlagungszeitraums der Zahlung geleistet werden.

Hinweis

Die Rechtsprechung des Bundesfinanzfinanzhofs kann zu gewissen Härten führen. Es sollte darauf geachtet werden, dass die volle Abziehbarkeit von Unterhaltsaufwendungen durch eine zweckmäßige Wahl des Zahlungszeitpunkts sichergestellt wird.

Arbeitgeber / Arbeitnehmer

Schadensersatz wegen überhöhter Einkommensteuerfestsetzung ist kein Arbeitslohn

Ein Arbeitnehmer führte für seinen Dienstwagen ein Fahrtenbuch, das vom Finanzamt als nicht ordnungsgemäß verworfen wurde. Die in der Folge zu Recht angewendete 1 %Regelung führte zu einer höheren Steuer, als sie bei der Anerkennung des Fahrtenbuchs entstanden wäre. Trotz eines Mitverschuldens des Arbeitnehmers erkannte die Haftpfl ichtversicherung des Arbeitgebers einen Schadensersatzanspruch des Arbeitnehmers an, dem sie im Vergleichsweg nachkam. Das Finanzamt behandelte die Zahlung als Arbeitslohn und unterwarf sie der Einkommensteuer. Der Bundesfinanzhof entschied, dass kein Arbeitslohn vorliegt, wenn der Arbeitgeber dem Arbeitnehmer einen Schaden ersetzt, den dieser infolge einer Pfl ichtverletzung des Arbeitgebers tatsächlich erlitten hat. Das ist bei einer vom Arbeitgeber verursachten überhöhten Einkommensteuerfestsetzung beim Arbeitnehmer der Fall. Der in diesem Zusammenhang geleistete Schadensersatz dient dem Ausgleich einer Vermögenseinbuße, die nicht in der Erwerbs, sondern in der Privatsphäre eingetreten ist. Der Arbeitnehmer muss die Pfl ichtverletzung und die dadurch verursachte Erhöhung der Einkommensteuer im Zweifel nachweisen. Er muss auch darlegen, dass die Ersatzleistung dem Ausgleich des Schadens diente.

Zufl uss des Arbeitslohns bei Erhalt von Tankgutscheinen vom Arbeitgeber für mehrere Monate im Voraus

Werden einem Arbeitnehmer Tankgutscheine für mehrere Monate im Voraus überlassen, gilt der gesamte Sachbezug bereits bei Erhalt der Gutscheine als zugefl ossen. Das ist auch dann der Fall, wenn zwischen Arbeitgeber und Arbeitnehmer eine Vereinbarung getroffen wurde, dass pro Monat immer nur ein Gutschein im Gesamtwert von maximal 44 € (Sachbezugsfreigrenze) eingelöst werden darf. Das Finanzamt vertrat in einem solchen Fall die Auffassung, dass die Sachbezugsfreigrenze überschritten sei und unterwarf die Zuwendung bei Hingabe der Pauschalsteuer von 30 %. Das Sächsische Finanzgericht bestätigte die Auffassung des Finanzamts. Der Zufl uss beim Arbeitnehmer erfolgte bereits mit Übergabe des Gutscheins, da der Arbeitgeber ab diesem Zeitpunkt keinen Einfluss mehr darauf hatte, wie der Gutschein verwendet und wann er eingelöst wird. Die Vereinbarung zwischen Arbeitnehmer und Arbeitgeber ist lediglich arbeitsrechtlich von Bedeutung und hat keinen Einfl uss auf die steuerliche Beurteilung.

Verein

Zur Besteuerung von Liquidationszahlungen nach Aufl ösung einer Stiftung

Die Auszahlung des Liquidationsvermögens einer Stiftung an den Berechtigten gehört nicht zu den Einkünften aus Kapitalvermögen.

Nach dem Tod eines Stifters beschloss der Stiftungsvorstand die Auflösung der Stiftung und die Auszahlung des Stiftungsvermögens an die Tochter als Erbin. Die Zahlung wurde als schenkungsteuerliche Zuwendung erfasst. Das Finanzamt unterwarf diese Zahlung auch der Einkommensteuer.

Grundsätzlich gehören nur die Beteiligungserträge einer bestehenden Stiftung – sprich die Verteilung des im Rahmen des Stiftungszwecks erwirtschafteten Überschusses an „hinter einer Stiftung stehende Personen“ – zu den Einkünften aus Kapitalvermögen. Zahlungen aufgrund der Liquidation einer Stiftung sind nicht wirtschaftlich vergleichbar mit Gewinnausschüttungen. Sie haben vielmehr den Charakter von Kapitalrückzahlungen, ähnlich den handels oder steuerrechtlicher Zahlungen aufgrund einer Herabsetzung von Grund oder Stammkapital. (Quelle: Urteil des Bundesfinanzhofs)

Grundstückskäufer/Vermieter/Mieter

Kein Wechsel von der degressiven Abschreibung zur Abschreibung nach der tatsächlichen Nutzungsdauer

Wählt ein Steuerpfl ichtiger die degressive GebäudeAbschreibung, so macht er eine Abschreibung für Abnutzung nach fallenden Staffelsätzen geltend.

Der Bundesfinanzhof hat entschieden, dass ein späterer Wechsel von der degressiven Abschreibung hin zu einer Abschreibung nach der tatsächlichen Nutzungsdauer nicht möglich ist. Durch die Wahl der degressiven Abschreibung entscheidet sich der Steuerpfl ichtige bewusst für eine typisierende Form der Abschreibung, bei der die tatsächliche Nutzungsdauer des Gebäudes keine Rolle spielt. Dies stellt eine Rechtsvereinfachung dar. Diese tritt aber nur dann ein, wenn die Wahl der Abschreibung über die gesamte Dauer der Abschreibung beibehalten wird.

Betriebskosten müssen nach tatsächlicher Wohnfl äche abgerechnet werden

Für die Berechnung der Betriebskosten ist die tatsächliche Wohnfl äche und nicht die im Mietvertrag angegebene Wohnungsgröße entscheidend. Dies hat der Bundesgerichtshof in Abkehr von seiner bisherigen Rechtsprechung entschieden. Demnach war bei der Berechnung der Betriebskosten eine Abweichung der Wohnfl äche erst dann zu berücksichtigen, wenn diese mehr als 10 % der im Mietvertrag vereinbarten Wohnfl äche betrug.

Im entschiedenen Fall ging der Mietvertrag von 75 qm Wohnfl äche aus, tatsächlich betrug diese 78 qm. Der Vermieter legte bei der Betriebskostenabrechnung die größere Wohnfl äche zugrunde. Dies hielten die Mieter unter Berufung auf den Mietvertrag für unzulässig und zahlten nur die geringeren Betriebskosten. Nach Ansicht des Gerichts hat der Vermieter die Abrechnung zutreffend auf der Grundlage der tatsächlichen Fläche abgerechnet und der vertraglich vereinbarten Wohnfl äche bei der Abrechnung keine Bedeutung beigemessen. Mieter dürfen nur insoweit

Im entschiedenen Fall ging der Mietvertrag von 75 qm Wohnfl äche aus, tatsächlich betrug diese 78 qm. Der Vermieter legte bei der Betriebskostenabrechnung die größere Wohnfl äche zugrunde. Dies hielten die Mieter unter Berufung auf den Mietvertrag für unzulässig und zahlten nur die geringeren Betriebskosten. Nach Ansicht des Gerichts hat der Vermieter die Abrechnung zutreffend auf der Grundlage der tatsächlichen Fläche abgerechnet und der vertraglich vereinbarten Wohnfl äche bei der Abrechnung keine Bedeutung beigemessen. Mieter dürfen nur insoweit

Erbschaftssteuer

Keine Erbschaftsteuerbefreiung für ein Familienheim bei krankheitsbedingtem Wohnungswechsel innerhalb des Hauses

Eine Mutter zog krankheitsbedingt vom Obergeschoss ins Erdgeschoss ihres Zweifamilienhauses. Ihre Tochter bezog das Obergeschoss, auch um die Mutter pfl egen zu können. Drei Jahre später verstarb die Mutter. Die Tochter wurde Alleinerbin. Sie vermietete die von der Mutter zuletzt bewohnte Wohnung an ihre Söhne. In der Erbschaftsteuererklärung beantragte sie die Steuerbefreiung für ein Familienheim.

Das Finanzgericht München sah die Voraussetzungen zur Steuerbefreiung als nicht gegeben an. Die Steuerbefreiung setzt voraus, dass ein Kind als Erbe die vom Erblasser genutzte Wohnung selbst nutzt. Die Vermietung, hier: der Wohnung im Erdgeschoss, an Kinder der Erbin ist keine Eigennutzung.

Auch eine Steuerbefreiung für die im Obergeschoss gelegene Wohnung kam nicht in Betracht, da die Wohnung der Tochter unentgeltlich zur Nutzung überlassen wurde. Eine unentgeltliche Nutzungsüberlassung ist aber keine Eigennutzung.

Die Steuerbefreiung für ein Familienheim ist auch möglich, wenn die Wohnung von der Erblasserin aus zwingenden Gründen unter Aufgabe des eigenen Hausstands nicht mehr selbst genutzt werden kann. Ursächlich hierfür können u. a. krankheitsbedingte Umstände sein. Auch diese Steuerbefreiungsgründe lagen nach Auffassung des Gerichts nicht vor, da die Mutter den eigenen Hausstand nicht aufgegeben, sondern mit dem Wohnungswechsel nur ins Erdgeschoss verlagert hatte.

Umsatzsteuer

Berichtigung einer Rechnung bei unrichtigem Umsatzsteuerausweis

Eine Grundstückseigentümerin verpachtete ein bebautes Grundstück zum Betrieb eines Pflegeheims an eine Gesellschaft. Die Einrichtungsgegenstände stellte sie der Gesellschaft mittels eines gesonderten Vertrags zur Verfügung. Die Grundstücksverpachtung behandelte sie als steuerfrei, während sie für die Vermietung der Einrichtungsgegenstände Umsatzsteuer in Rechnung stellte.

Später beantragte sie, die Umsatzsteuer herabzusetzen, weil die Überlassung der Einrichtungsgegenstände als Nebenleistung zur steuerfreien Verpachtung ebenfalls steuerfrei sei. Sie teilte dem Finanzamt weiterhin mit, dass sie die bisherige Abrechnung gegenüber der Gesellschaft berichtigt habe und forderte die Erstattung des sich aus der Rechnungsberichtigung ergebenden Betrags. Das Finanzamt verweigerte die Erstattung, weil die zu hoch ausgewiesene Steuer nicht an den Leistungsempfänger zurückgezahlt wurde.

Der Bundesfinanzhof gab dem Finanzamt Recht. Wer als Unternehmer in einer Rechnung einen zu hohen Steuerbetrag ausweist, kann seine Rechnung berichtigen. Für eine wirksame Rechnungsberichtigung muss der Unternehmer darüber hinaus die zu viel vereinnahmte Umsatzsteuer an den Leistungsempfänger zurückzahlen, da er ansonsten doppelt begünstigt wäre. Die Rückzahlung kann auch im Wege der Abtretung und Verrechnung erfolgen.

Impressum

Herausgeber und Druck: DATEV eG, 90329 Nürnberg

Herausgeber und Redaktion: Deutsches Steuerberater institut e.V., Littenstraße 10, 10179 Berlin

Illustration: U. Neuwert

Diese fachlichen Informationen können den zugrundeliegenden Sachverhalt oftmals nur verkürzt wiedergeben und ersetzen daher nicht eine individuelle Beratung durch Ihren Steuerberater.

Dieser Informationsbrief ist urheberrechtlich geschützt. Jede vom Urheberrecht nicht ausdrücklich zugelassene Verwertung bedarf der schriftlichen Zustimmung der Herausgeber.

Blitzlicht Oktober 2018

Um das Dokument herunterzuladen, klicken Sie bitte auf dieses Icon ![]() , links im Dokumentenkopf.

, links im Dokumentenkopf.