Um das Dokument herunterzuladen, klicken Sie bitte auf dieses Icon ![]() , links im Dokumentenkopf.

, links im Dokumentenkopf.

Blitzlicht-Januar-2018

Um das Dokument herunterzuladen, klicken Sie bitte auf dieses Icon ![]() , links im Dokumentenkopf.

, links im Dokumentenkopf.

Blitzlicht Januar 2018

Sehr geehrte Damen und Herren,

setzt ein Gesellschafter-Geschäftsführer nach Erdienung der ihm zugesagten Pension sein Dienstverhältnis in Teilzeit und mit reduzierten Bezügen fort, kann dies zu verdeckten Gewinnausschüttungen führen. Diese unerwünschte Steuerfolge lässt sich vermeiden.

Der Bundesfinanzhof hat die von der Finanzverwaltung gewährte Steuervergünstigung auf Sanierungsgewinne von Unternehmen in der Krise abgelehnt. Das gilt auch für Altfälle.

Ab dem 1. Januar 2018 treten Neuregelungen beim gesetzlichen Mutterschutz in Kraft. Auch die maßgeblichen Sachbezugswerte für freie Verpflegung und freie Unterkunft werden mit Jahresbeginn 2018 angepasst.

Haben Sie Fragen zu den Artikeln dieser Blitzlicht-Ausgabe oder zu anderen Themen? Bitte sprechen Sie uns an. Wir beraten Sie gern.

Arbeitsrecht

Änderungen des Mutterschutzgesetzes zum 1. Januar 2018

Zum 1. Januar 2018 greifen wesentliche Änderungen des Mutterschutzgesetzes, durch die der Arbeitsschutz von Frauen während der Schwangerschaft, nach der Entbindung und in der Stillzeit verstärkt wird. Der geschützte Personenkreis wird erheblich ausgeweitet. Gesetzlich geschützt werden künftig u. a. auch

- Frauen in betrieblicher Berufsbildung und Praktikantinnen,

- Frauen in betrieblicher Berufsbildung und Praktikantinnen,

- Frauen mit Behinderung, die in einer Werkstatt für behinderte Menschen beschäftigt sind,

- Frauen, die als Entwicklungshelferinnen tätig sind,

- Frauen, die nach dem Bundesfreiwilligendienstgesetz beschäftigt sind,

- Frauen, die in Heimarbeit beschäftigt sind,

- arbeitnehmerähnliche Selbstständige sowie

- arbeitnehmerähnliche Selbstständige sowie

- Schülerinnen und Studentinnen, insbesondere soweit die Ausbildungsstelle Ort, Zeit und Ablauf der Ausbildungsveranstaltung verpflichtend vorgibt.

Arbeitgeber sollen Beschäftigungs-verbote aus betrieblichen Gründen vermeiden. Diese sollen nur noch dann in Betracht kommen, wenn alle anderen Maßnahmen, eine unverantwortbare Gefährdung zu vermeiden, versagen. Daher werden Arbeitgeber verpflichtet, konkrete Arbeitsplätze hinsichtlich einer solchen Gefährdung zu beurteilen. Liegt eine unverantwortbare Gefährdung vor, greift ein dreistufiges Verfahren.

Arbeitgeber sollen Beschäftigungs-verbote aus betrieblichen Gründen vermeiden. Diese sollen nur noch dann in Betracht kommen, wenn alle anderen Maßnahmen, eine unverantwortbare Gefährdung zu vermeiden, versagen. Daher werden Arbeitgeber verpflichtet, konkrete Arbeitsplätze hinsichtlich einer solchen Gefährdung zu beurteilen. Liegt eine unverantwortbare Gefährdung vor, greift ein dreistufiges Verfahren.

Stufe 1 : Der Arbeitgeber muss die Arbeitsbedingungen durch Schutzmaßnahmen umgestalten.

Stufe 2 : Ist das nicht oder nur mit unverhältnismäßigem Aufwand möglich, muss der Arbeitgeber einen anderen geeigneten und zumutbaren Arbeitsplatz für die schwangere Frau finden.

Stufe 3 : Erst wenn der Arbeitgeber unverantwortbare Gefährdungen weder durch Schutzmaßnahmen noch durch einen Arbeitsplatzwechsel ausschließen kann, greift ein betriebliches Beschäftigungsverbot.

Darüber hinausgehend soll es Arbeitsverbote gegen den Willen der Frau künftig nicht mehr geben. Grundsätzlich darf ein Arbeitgeber eine schwangere oder stillende Frau nicht zwischen 20 Uhr und 6 Uhr beschäftigen. Sofern die Frau jedoch einwilligt, aus ärztlicher Sicht nichts dagegen spricht und insbesondere eine unverantwortbare Gefährdung ausgeschlossen ist, darf der Arbeitgeber sie bis 22 Uhr beschäftigen. Auch die Möglichkeit der Sonn und Feiertagsarbeit wird auf Wunsch der Schwangeren erweitert.

Hinweis

Bereits seit der Verkündung des Gesetzes am 30. Mai 2017 erhalten Mütter von Kindern mit Behinderungen insgesamt zwölf Wochen Mutterschutz und damit vier Wochen mehr als bisher. Weiterhin gibt es einen Kündigungsschutz für Frauen, die nach der zwölften Schwangerschaftswoche eine Fehlgeburt erlitten haben.

Arbeitnehmer | Arbeitgeber

Freie Unterkunft oder freie Wohnung als Sachbezug ab 1. Januar 2018

Die Gewährung freier Unterkunft oder freier Wohnung ist bei der Berechnung der Lohnsteuer und der Sozialversicherungsbeiträge zu berücksichtigen. Dabei ist zu unterscheiden zwischen

- freier Wohnung:

Stellt der Arbeitgeber dem Arbeitnehmer eine Wohnung unentgeltlich zur Verfügung, ist der ortsübliche Mietpreis zu berücksichtigen. Für Nebenkosten ist der Endpreis am Abgabeort anzusetzen.

Unter einer Wohnung ist eine geschlossene Einheit von Räumen zu verstehen, in denen ein selbstständiger Haushalt geführt werden kann. - freier Unterkunft:

Werden Räume überlassen, die keine Wohnung sind, handelt es sich um eine Unterkunft.

Ab dem 1. Januar 2018 gelten folgende Sachbezugswerte:

| Sachbezugswert freie Unterkunft | Alte und neue Bundesländer |

| Monat | 226,00 € |

| Kalendertag | 7,53 € |

| Für den m² | 3,97 € |

| Für den m² (bei einfacher Ausstattung) | 3,24 € |

- Heizung und Beleuchtung sind in diesen Werten enthalten. Der Wert der Unterkunft kann mit dem ortsüblichen Mietpreis bewertet werden, wenn der Tabellenwert nach Lage des Einzelfalls unbillig wäre.

- Ist der Arbeitnehmer in den Haushalt des Arbeitgebers aufgenommen oder ist die Unterkunft mit mehreren Beschäftigten belegt, vermindert sich der Wert von 226,00 € um 15 % auf 192,10 €.

- Ist der Arbeitnehmer in den Haushalt des Arbeitgebers aufgenommen oder ist die Unterkunft mit mehreren Beschäftigten belegt, vermindert sich der Wert von 226,00 € um 15 % auf 192,10 €.

- Für Jugendliche bis zur Vollendung des 18. Lebensjahrs und für Auszubildende beträgt der Sachbezugswert 192,10 € im Monat (6,40 € kalendertäglich).

Freie Verpflegung als Sachbezug ab 1. Januar 2018

Erhalten Arbeitnehmer als Arbeitsentgelt Sachbezüge in Form von Verpflegung, richtet sich der Wert nach der Sachbezugsverordnung. Die sich daraus ergebenden Werte werden in die Berechnung der Lohnsteuer und der Sozialversicherungsbeiträge einbezogen. Die freie Verpfl egung umfasst die Mahlzeiten Frühstück, Mittagessen und Abendessen. Stellt der Arbeitgeber nicht alle Mahlzeiten zur Verfügung, ist der anteilige Sachbezugswert nur für die gewährte Mahlzeit anzusetzen. Für Jugendliche und Auszubildende gibt es keinen Abschlag mehr. Für Familienangehörige sind geringere Werte anzusetzen.

Ab dem 1. Januar 2018 gelten folgende Werte:

| Monat € | Kalendertag € | |

| Werte für freie Verpflegung | ||

| alle Mahlzeiten | 246.- | 8,20 |

| Werte für teilweise Gewährung freier Verpflegung | ||

| Frühstück | 52.- | 1,73 |

| Mittag und Abendessen, jeweils |

97.- |

3,23 |

Bei der Gewährung unentgeltlicher oder verbilligter Mahlzeiten im Betrieb sind für sämtliche Arbeitnehmer einheitlich anzusetzen:

- 1,73 € für das Frühstück

- 3,23 € für Mittag/Abendessen

Unternehmerinnen | Unternehmer

Keine Anwendung des sog. Sanierungserlasses auf Altfälle

Bis zum Veranlagungszeitraum 1997 galt für Gewinne, die insolvenzgefährdeten Unternehmen durch einen Forderungsverzicht der Gläubiger entstanden, eine gesetzliche Steuerbefreiung. Seitdem waren Sanierungsgewinne regelmäßig steuerpflichtig. Durch den im März 2003 herausgegebenen sog. Sanierungserlass konnten Finanzämter den betroffenen Unternehmen jedoch ggf. durch eine Stundung oder einen Erlass der Steuer helfen. Da es der Finanzverwaltung verwehrt ist, diese Gewinne aufgrund eigener Entscheidung von der Besteuerung zu befreien, wurde der Sanierungserlass durch den Bundesfinanzhof verworfen. Daraufhin hat das Bundesministerium der Finanzen den Erlass insoweit für weiterhin uneingeschränkt anwendbar erklärt, wie die an der Sanierung beteiligten Gläubiger bis einschließlich zum 8. Februar 2017 (Veröffentlichung des Beschlusses des Bundesfinanzhofs) endgültig auf ihre Forderungen verzichtet haben. Auch diese Verwaltungsanweisung verstößt nach Überzeugung des Bundesfinanzhofs gegen den Grundsatz der Gesetzmäßigkeit der Verwaltung und ist daher rechtswidrig. Solche Regelungen hätte nur der Gesetzgeber treffen können.

Hinweis

Inzwischen sind antragsgebundene Steuerbefreiungstatbestände für Sanierungsgewinne geschaffen worden. Die gesetzlichen Regelungen sind erstmals in den Fällen anzuwenden, in denen die Schulden ganz oder teilweise nach dem 8. Februar 2017 erlassen wurden. Sie stehen jedoch noch unter dem Vorbehalt der Zustimmung der EUKommission.

Unternehmerinnen | Unternehmer

Pensionszahlungen einer GmbH an den Gesellschafter Geschäftsführer bei Fortführung des Dienstverhältnisses

Eine Pensionszusage an einen GesellschafterGeschäftsführer einer GmbH ist – unabhängig von der Höhe seiner Beteiligung – u. a. steuerlich nicht anzuerkennen, wenn sie in Bezug auf die bisherigen Gesamtbezüge als unangemessen angesehen werden muss. Von der Rechtsprechung anerkannt werden Pensionszusagen bis maximal 75 % der zuletzt bezogenen Bruttobezüge des Geschäftsführers unter Anrechnung einer ggf. zusätzlich bezogenen Sozialversicherungsrente. Das SchleswigHolsteinische Finanzgericht hatte folgenden Fall zu entscheiden: Einem Geschäftsführer war eine Pension zugesagt. Ein Vertrag regelte, dass der bestehende Anstellungsvertrag mit Vollendung des 65. Lebensjahrs des Geschäftsführers aufgelöst werden soll. Die Rechte aus der ursprünglichen Pensionszusage blieben unberührt. Da der Geschäftsführer weiterhin für die GmbH tätig sein wollte, wurde ein neuer Arbeitsvertrag mit einer monatlichen Bruttovergütung von 1.500 € abgeschlossen. Das Finanzamt war der Meinung, dass die seinerzeit gebildete Pensionsrückstellung zu deckeln sei (neue Berechnungsgrundlage 75 % von 1.500 € = 1.125 €) und löste einen Teil der Pensionsrückstellung gewinnerhöhend auf. Das Finanzgericht folgte dieser Auffassung nicht und ging bei der Berechnung der Pensionsrückstellung von der ursprünglichen Pensionshöhe (mtl. 3.417 €) aus. Es beanstandet nicht, dass ein GesellschafterGeschäftsführer nach Eintritt des Versorgungsfalls sein Dienstverhältnis fortsetzt, sieht in der Gehaltszahlung jedoch eine verdeckte Gewinnausschüttung, wenn sie nicht entweder auf die Pension angerechnet oder aber der Pensionsbeginn bis zur Einstellung der Geschäftsführertätigkeit aufgeschoben wird. Wegen der im Urteilsfall unterbliebenen Anrechnung auf die Pension wurde das monatlich gezahlte Arbeitsentgelt als verdeckte Gewinnausschüttung behandelt.

Der Bundesfinanzhof muss abschließend entscheiden.

Tipp

Grundsätzlich ist es möglich, nach Beendigung des eigentlichen Dienstverhältnisses ein neues Vertragsverhältnis zu begründen. Dies sollte nach Möglichkeit auf freiberufl cher Basis durch Abschluss eines Beratervertrags geschehen. Das Honorar muss nicht auf die Pension angerechnet werden.

Umsatzsteuer

Dauerfristverlängerung für Umsatzsteuer 2018 beantragen

Unternehmer sind unter bestimmten Vorauszahlungen verpflichtet, während des laufenden Jahrs Vorauszahlungen auf die Umsatzsteuer zu leisten. Voranmeldungszeitraum für die Umsatzsteuer ist grundsätzlich

- das Kalendervierteljahr,

- das Kalendervierteljahr,

- der Kalendermonat, wenn die Steuer des Jahrs 2017 mehr als 7.500 € betragen hat.

Hat die Steuer im Vorjahr nicht mehr als 1.000 € betragen, kann das Finanzamt den Unternehmer von der Verpflichtung zur Abgabe von Voranmeldungen und von der Entrichtung von Vorauszahlungen befreien.

Hat die Steuer im Vorjahr nicht mehr als 1.000 € betragen, kann das Finanzamt den Unternehmer von der Verpflichtung zur Abgabe von Voranmeldungen und von der Entrichtung von Vorauszahlungen befreien.

Wenn sich im Jahr 2017 ein VorsteuerÜberschuss von mehr als 7.500 € ergeben hat, kann durch Abgabe der Voranmeldung Januar 2018 bis zum 12.02.2018 statt des Kalendervierteljahrs der monatliche Voranmeldungszeitraum beibehalten werden.

Unternehmer, die ihre Umsatzsteuervoranmeldungen monatlich abgeben, können Fristverlängerung für 2018 in Anspruch nehmen, wenn sie bis zum 12.02.2018 einen Antrag beim Finanzamt stellen.

Die Fristverlängerung ist davon abhängig, dass eine Sondervorauszahlung in Höhe eines Elftels der Summe der Vorauszahlungen für 2017 angemeldet und bis zum 12.02.2018 geleistet wird. Diese Sondervorauszahlung wird auf die am 11.02.2019 fällige Vorauszahlung für Dezember 2018 angerechnet. Dies hat zur Folge, dass die Voranmeldungen und Vorauszahlungen jeweils einen Monat später fällig sind. D. h. die Anmeldungen ab Voranmeldungszeitraum Januar 2018 müssen grundsätzlich erst bis zum 10. des dem Anmeldungszeitpunkt folgenden Monats abgegeben werden. Fällt der 10. auf einen Samstag, Sonntag oder Feiertag, ist der nächste Werktag der Stichtag.

Zu beachten ist, dass ein einmal gestellter und genehmigter Antrag so lange gilt, bis der Unternehmer den Antrag zurücknimmt oder das Finanzamt die Fristverlängerung widerruft. Vierteljahreszahler müssen keine Sondervorauszahlung entrichten. Auch für sie gilt die für ein Kalenderjahr genehmigte Fristverlängerung für die folgenden Kalenderjahre weiter, wenn sich die Verhältnisse nicht geändert haben. Ein erstmaliger Antrag ist in diesen Fällen bis zum 10.04.2018 zu stellen. Für Unternehmer, die ihre berufliche oder gewerbliche Tätigkeit neu begründen, ist im Jahr der Aufnahme der Tätigkeit und im folgenden Jahr grundsätzlich der Kalendermonat Voranmeldungszeitraum.

Sonstiges

Meldungen zum und Einsichtnahme in das Transparenzregister

Bereits seit dem 1. Oktober 2017 unterliegen alle inländischen juristischen Personen des Privatrechts, eingetragenen Personengesellschaften (mit Ausnahme von BGBAußengesellschaften), Verwalter sog. Trusts und Treuhänder den gesetzlichen Pflichten im Zusammenhang mit dem neu geschaffenen Transparenzregister. Hierbei handelt es sich um eine beim Bundesanzeiger geführte elektronische Plattform.

Ab dem 27. Dezember 2017 ist erstmals die Einsichtnahme der Registereintragungen möglich. Ergeben sich die hinter einem Unternehmen stehenden wirtschaftlich Berechtigten nicht bereits aus anderen öffentlichen Quellen, wie dem Handels, Vereins oder Unternehmensregister, sind Geschäftsführung, Verwalter bzw. Treuhänder verpflichtet, diese unverzüglich beim Transparenzregister zu melden. Als wirtschaftlich Berechtigte zählen natürliche Personen, die unmittelbar oder mittelbar mehr als 25 % der Kapitalanteile oder Stimmrechte halten oder auf vergleichbare Weise Kontrolle ausüben. Die einzuholenden und beim Transparenzregister einzureichenden Informationen umfassen Vor und Nachname, Geburtsdatum, Wohnort sowie Art und Umfang des wirtschaftlichen Interesses nebst etwaiger Änderungen dieser Angaben. Börsennotierte Gesellschaften sind unter bestimmten Bedingungen ausgenommen. Wer seine Pfl icht zur Einholung, Aufbewahrung oder Mitteilung der notwendigen Angaben nicht vollständig oder nicht rechtzeitig erfüllt, handelt ordnungswidrig und kann mit einer erheblichen Geldbuße belegt werden.

Die ab Ende Dezember 2017 mögliche Einsichtnahme in das Transparenzregister ist regelmäßig nur bestimmten Berufsgruppen oder unter Darlegung des berechtigten Interesses möglich.

Beispiel

Eine GmbH hat beim Handelsregister eine Gesellschafterliste hinterlegt. Daraus ergibt sich, dass drei natürliche Personen jeweils mehr als 25 % der Gesellschaftsanteile halten. In diesem Fall bedarf es regelmäßig keiner weiteren Handlungen der Meldepflichtigen. Steht hinter einem der Gesellschafter jedoch ein Treugeber, der sich nicht aus einem öffentlich zugänglichen Register ergibt, ist dieser anzugeben.

Tipp

Betroffene Gesellschaften sollten regelmäßig überprüfen, ob sich Änderungen bei den wirtschaftlich Berechtigten ergeben haben. Es empfiehlt sich daher, ein entsprechendes Compliance-System einzurichten.

Impressum

Herausgeber und Druck: DATEV eG, 90329 Nürnberg

Herausgeber und Redaktion: Deutsches Steuerberaterinstitut e.V.,

Littenstraße 10, 10179 Berlin

Illustration: U. Neuwert

Diese fachlichen Informationen können den zugrundeliegenden Sachverhalt oftmals nur verkürzt wiedergeben und ersetzen daher nicht eine individuelle Beratung durch Ihren Steuerberater.

Dieser Informationsbrief ist urheberrechtlich geschützt. Jede vom Urheberrecht nicht ausdrücklich zugelassene Verwertung bedarf der schriftlichen Zustimmung der Herausgeber.

Blitzlicht Dezember 2017

Sehr geehrte Damen und Herren,

Aufwendungen für eine beruflich begründete Zweitwohnung am Beschäftigungsort sind grundsätzlich als Kosten der doppelten Haushaltsführung steuerlich berücksichtigungsfähig. Doch auch beim bloßen Vorhalten einer Wohnung am Arbeitsort während der Elternzeit können Werbungskosten vorliegen.

Vorsicht ist geboten, wenn man selbst Steuersparmodelle in der Familie entwickelt. Wenn Eltern ihren minderjährigen Kindern Wertpapiere schenken, die sie als deren gesetzliche Vertreter dann sofort verkaufen, kann ein Gestaltungs- missbrauch vorliegen, der die Besteuerung bei den Eltern nicht verhindert.

Wer sich ehrenamtlich engagiert und dafür eine angemessene pauschale Aufwandsentschädigung erhält, unterliegt bezüglich dieser Beträge grundsätzlich nicht der gesetzlichen Sozialversicherung.

Haben Sie Fragen zu den Artikeln dieser Blitzlicht-Ausgabe oder zu anderen Themen? Bitte sprechen Sie uns an. Wir beraten Sie gern.

Kinder

Sprachaufenthalt im Ausland gilt nur unter besonderen Umständen als Berufsausbildung

Für ein volljähriges Kind, welches das 25. Lebensjahr noch nicht vollendet hat, wird Kindergeld gezahlt oder der Kinderfreibetrag gewährt, wenn sich das Kind in einer Berufsausbildung befindet. Sprachaufenthalte im Ausland können nur unter besonderen Umständen als Berufsausbildung anerkannt werden.

Für ein volljähriges Kind, welches das 25. Lebensjahr noch nicht vollendet hat, wird Kindergeld gezahlt oder der Kinderfreibetrag gewährt, wenn sich das Kind in einer Berufsausbildung befindet. Sprachaufenthalte im Ausland können nur unter besonderen Umständen als Berufsausbildung anerkannt werden.

Dazu muss der Erwerb der Fremdsprachenkenntnisse einen konkreten Bezug zu dem angestrebten Beruf aufweisen. Weiterhin bedarf es eines gründlichen theoretisch – systematischen Sprachunterrichts von grundsätzlich mindestens zehn Wochenstunden. In Einzelfällen kann auch eine andere fremdsprachenfördernde Aktivität aus reichend sein, z. B. die Teilnahme an Vorlesungen.

In einem vom Bundesfinanzhof entschiedenen Fall klagte eine Mutter erfolgreich auf die Zahlung von Kindergeld für einen Zeitraum, in dem ihr Sohn in den USA an einem internationalen missionarischen Trainingsprogramm teil nahm. Das Finanzgericht hatte bemängelt, dass die Vertiefung des christlichen Glaubens im Vordergrund gestanden und das Programm keinen theoretisch systematischen Sprachunterricht umfasst habe. Der Bundesfinanzhof dagegen befand die vom Sohn besuchten Vorlesungen in englischer Sprache, die abgeleisteten praktischen Arbeiten und die Lernkontrollen für ausreichend. Auch der konkrete Bezug zu einem angestrebten Beruf war gegeben, da der Sohn in Deutschland ein Hochschulstudium aufnehmen wollte (und inzwischen aufgenommen hat), das die erfolgreiche Teilnahme an einem englischen Sprachtest erforderte.

Unternehmer | Unternehmen

Abgrenzung eines häuslichen Arbeitszimmers von einer Betriebsstätte

Werden betrieblich genutzte Räume in die häusliche Sphäre eingebunden, sind sie nur dann als Betriebsstätte anzuerkennen, wenn sie nach außen erkennbar für einen intensiven und dauerhaften Publikumsverkehr vorgesehen sind, so entschied der Bundesfinanzhof.

Im vorliegenden Fall hatte ein Versicherungsmakler für seine Tätigkeit im Obergeschoss des Hauses seiner Töchter, in welchem er auch wohnte, einen Büroraum mit davor liegendem Flurbereich und einer Gästetoilette angemietet. Die darauf entfallenden Aufwendungen machte er in voller Höhe als Betriebsausgaben geltend. Das Finanzamt qualifizierte die Räume als häusliches Arbeitszimmer und lehnte den Betriebsausgabenabzug ab.

Das Gericht folgte der Auffassung des Finanzamts. Bei der Eingliederung der betrieblich genutzten Räume in den Wohnbereich fehlte es an der nach außen erkennbaren Widmung für den Publikumsverkehr.

Neue Entwicklungen bei eigenkapitalersetzenden Darlehn

Der Bundesfinanzhof hat seine langjährige Rechtsprechung zu eigenkapitalersetzenden Finanzierungshilfen geändert. Hintergrund: Mit Aufhebung des Eigenkapitalersatzrechts ist die gesetzliche Grundlage entfallen, bei Aufwendungen eines Gesellschafters aus eigenkapitalersetzenden Finanzierungshilfen nachträgliche Anschaffungskosten annehmen zu können. Wird ein Gesellschafter im Insolvenzverfahren als Bürge für Verbindlichkeiten der Gesellschaft in Anspruch genommen, führt das nicht mehr zu nachträglichen Anschaffungskosten auf seine Beteiligung. Diese Entscheidung kann große Auswirkungen auf die Gesellschafterfremdfinanzierung von Kapitalgesellschaften haben.

Im entschiedenen Fall hatte ein Alleingesellschafter im Jahr 2010 Bürgschaften für die Bankverbindlichkeiten seiner GmbH übernommen. Nachdem die GmbH Insolvenz anmeldete, wurde er von der Bank aus den Bürgschaften in Anspruch genommen. Sein Regressanspruch gegen die insolvente GmbH führte nicht zum Erfolg. Daher beantragte er die steuerliche Berücksichtigung seiner in diesem Zusammenhang geleisteten Zahlungen als nachträgliche Anschaffungskosten, die seinen Auflösungsverlust entsprechend erhöhten. Das Finanzamt lehnte die Berücksichtigung der Aufwendungen aus der Inanspruchnahme der geleisteten Bürgschaften ab.

Nach Auffassung des Bundesfinanzhofs sind mit Aufhebung des Eigenkapitalersatzrechts neue Maßstäbe für die steuerliche Berücksichtigung von Aufwendungen des Gesellschafters aus bisher eigenkapitalersetzenden Finanzierungshilfen zu entwickeln. Nachträgliche Anschaffungskosten sind demnach nur noch sehr eingeschränkt entsprechend der handelsrechtlichen Definition anzuerkennen.

Der Bundesfinanzhof hat jedoch einen Vertrauensschutz geschaffen. Demnach gilt seine bisherige Rechtsprechung weiter, wenn ein Gesellschafter seine eigenkapitalersetzenden Finanzierungshilfen bis zum Tag der Veröffentlichung des Urteils am 27. September 2017 geleistet hat oder wenn seine Finanzierungshilfe bis zu diesem Tag eigenkapitalersetzend geworden ist.

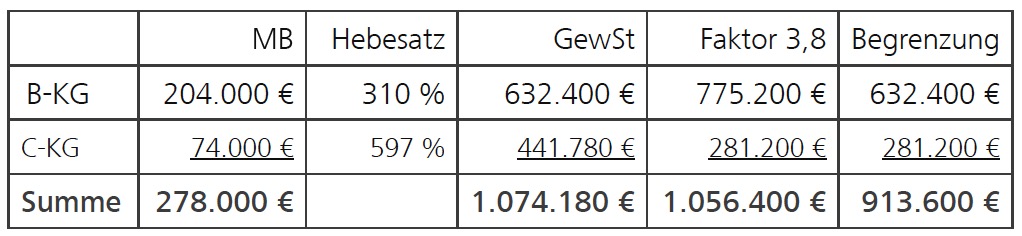

Begrenzung der Steuerermäßigung wegen Gewerbesteueranrechnung ist betriebsbezogen

Sind im zu versteuernden Einkommen gewerbliche Einkünfte enthalten, ermäßigt sich die Einkommensteuer, soweit sie anteilig auf die enthaltenen gewerblichen Einkünfte entfällt. Die Ermäßigung beträgt das 3,8-fache des Gewerbesteuermessbetrags (MB), höchstens aber die tatsächlich zu zahlende Gewerbesteuer (GewSt). Die von der Gemeinde festzusetzende GewSt richtet sich nach deren Hebesatz. Beträgt der Hebesatz mindestens 380 %, kann die GewSt mit dem 3,8-fachen des Gewerbesteuermessbetrags angerechnet werden. Liegt er unter 380 %, ist die Anrechnung auf die zu zahlende GewSt begrenzt.

Der Bundesfinanzhof hatte über die GewSt-Anrechnung auf die Einkommensteuer des Z zu entscheiden. Er war Kommanditist der A-KG, diese wiederum war Kommanditistin der B-KG und diese wiederum Kommanditistin der C-KG. Die A-KG zahlte keine Gewerbesteuern, wohl aber die Untergesellschaften. Sie waren in Gemeinden ansässig, die Hebesätze über und unter 380 % hatten. Dabei ergab sich folgendes Bild:

Z rechnete alle GewSt betriebsübergreifend zusammen und wollte 1.056.400 € angerechnet haben. Das Gericht ließ aber nur eine betriebsbezogene, für jede Untergesellschaft getrennt berechnete Anrechnung mit der Summe von 913.600 € zu.

Einkommenssteuer

Gestaltungsmissbrauch bei einer dem Verkauf von Aktien vorgeschalteten Schenkung an minderjährige Kinder

Das Steuerrecht erkennt grundsätzlich zivilrechtliche Gestaltungen an. Die Vertragsparteien dürfen ihre Verhältnisse so einrichten, wie dies steuerrechtlich am günstigsten ist. Das gilt allerdings nicht für missbräuchliche Gestaltungen. Ein Missbrauch liegt vor, wenn eine unangemessene Gestaltung gewählt wird, die im Vergleich zu einer angemessenen Gestaltung zu einem gesetzlich nicht vorgesehenen Steuervorteil führt und durch beachtliche außersteuerliche Gründe nicht gerechtfertigt werden kann.

Das Finanzgericht Rheinland-Pfalz hatte folgenden Fall zu entscheiden:

Eltern schenkten ihren minderjährigen Töchtern Aktien. Nur wenige Tage nach der Schenkung verkauften die Eltern als gesetzliche Vertreter ihrer Töchter die Aktien mit Gewinn. Die Veräußerungsgewinne setzten sie in den Einkommensteuererklärungen der Töchter an. Da die Töchter über keine weiteren Einkünfte verfügten, blieben die Gewinne steuerfrei.

Das Finanzamt ging wegen des zeitlichen Zusammenhangs zwischen den Schenkungen und den Weiterveräußerungen von einem Gestaltungsmissbrauch aus und erfasste die Veräußerungsgewinne als Einkünfte bei den Eltern.

Das Finanzgericht gab in seiner Entscheidung dem Finanzamt Recht. Den von den Eltern angegebenen Grund für die Gestaltung, die Verwendung der Gewinne zur finanziellen Absicherung der Kinder, sah das Gericht nicht als ausreichenden außersteuerlichen Grund an. Dass die Käufer der Aktien die Kaufpreise auf Konten der Töchter überwiesen hatten, ändere nach Auffassung des Gerichts nichts an der unangemessenen, umständlichen und gekünstelt erscheinenden Gestaltung.

Der Bundesfinanzhof muss abschließend entscheiden.

Einkommenssteuer

Gescheiterte Vermögensübergabe gegen Versorgungsleistungen wegen fortbestehender Geschäftsführerstellung

Eine Vermögensübergabe gegen Versorgungsleistungen, die beim Übernehmer als Sonderausgaben abgezogen werden können, ist auch im Hinblick auf eine GmbH-Beteiligung möglich. Dazu muss der Übergeber einen mindestens 50 %igen Anteil an einer GmbH auf den Übernehmer übertragen. Weiterhin muss der Übergeber als Geschäftsführer tätig gewesen sein und der Übernehmer muss diese Tätigkeit nach der Übertragung übernehmen.

„Übernehmen“ bedeutet, dass der Übergeber seine Geschäftsführerstellung aufgeben muss. Das hat der Bundesfinanzhof im Fall eines Vaters entschieden, der seine 100 %-ige GmbH-Beteiligung gegen Zahlung einer lebenslangen Versorgungsrente auf seinen Sohn übertrug, aber neben seinem Sohn weiterer Geschäftsführer der GmbH blieb. Der Sohn konnte daher seine Rentenzahlungen an seinen Vater nicht als Sonderausgaben geltend machen.

Mieter | Vermieter

Ausnahme bei den anschaffungsnahen Herstellungskosten

Wer ein Gebäude anschafft, kann innerhalb der ersten drei Jahre größere Aufwendungen zur Beseitigung von Mängeln nur dann sofort als Werbungskosten absetzen, wenn diese nicht über 15 % der Anschaffungskosten des Gebäudes liegen. Höhere Instandhaltungskosten führen zu anschaffungsnahen Herstellungskosten, die sich nur über die Abschreibung des Gebäudes steuermindernd auswirken.

Von diesem Grundsatz gibt es allerdings eine Ausnahme: Aufwendungen zur Beseitigung eines Substanzschadens, der erst nach Anschaffung einer vermieteten Immobilie durch schuldhaftes Handeln des Mieters verursacht wurde, können als Werbungskosten sofort abziehbar sein. Das hat der Bundesfinanzhof in einem Fall entschieden, in dem sich die angeschaffte Eigentumswohnung zum Zeitpunkt des Übergangs von Nutzen und Lasten in einem mangelfreien Zustand befand.

Erst nach der Anschaffung begannen die Probleme. Die Mieterin verweigerte die Zahlung fälliger Nebenkosten, woraufhin die neue Eigentümerin das Mietverhältnis kündigte. Anschließend stellte sie erhebliche von der Mieterin verursachte Schäden, wie eingeschlagene Scheiben an Türen, Schimmel an Wänden und zerstörte Bodenfliesen, fest. Ein nicht gemeldeter Rohrbruch m Badezimmer verursachte hohe Folgeschäden. Aufwendungen von rund 20.000 € waren für die Instandsetzung erforderlich.

Der Bundesfinanzhof bestätigte die Auffassung der neuen Eigentümerin, dass es sich dabei um sofort abziehbaren Erhaltungsaufwand handelt, denn die Schäden waren im Zeitpunkt der Anschaffung nicht vorhanden. Es waren auch keine nach dem Erwerb auftretenden altersüblichen Mängel und Defekte, die anschaffungsnahe Herstellungskosten sind.

Erbschaft und Schenkungssteuer

Geänderte Schenkungsteuerfestsetzung für den Vorerwerb ist weder Grundlagenbescheid noch rückwirkendes Ereignis

Erhält jemand innerhalb von zehn Jahren mehrere Schenkungen von derselben Person, werden für Zwecke der Schenkungsteuer alle Erwerbe in dieser Zeit zusammengerechnet. Dazu werden dem Letzterwerb die Vorerwerbe nach ihrem früheren Wert zugerechnet. Dadurch soll verhindert werden, dass durch die Aufsplittung von Schenkungen der persönliche Schenkungsteuerfreibetrag mehrfach ausgenutzt werden kann. Auch beim Erbfall werden die Vorerwerbe der letzten zehn Jahre hinzugerechnet.

Wird ein Steuerbescheid für einen Vorerwerb geändert, weil sich bspw. im Nachhinein ein höherer Schenkungsteuerwert ergeben hat, darf ein bereits vorher ergangener rechtskräftiger Steuerbescheid für den nachfolgenden Erwerb nicht mehr geändert werden, um diesen höheren Wert zu berücksichtigen. Nach einem Urteil des Bundesfinanzhofs ist der geänderte Bescheid für den Vorerwerb weder ein Grundlagenbescheid, noch ein rückwirkendes Ereignis, das zu einer Berichtigung des Steuerbescheids für den Letzterwerb berechtigt.

Ehrenamt

Ehrenamtliche Tätigkeiten nicht sozialversicherungspflichtig

Ehrenamtliche Tätigkeiten sind auch dann nicht sozialversicherungspflichtig, wenn die betreffenden Personen neben Repräsentationsauch Verwaltungsaufgaben wahrnehmen und an sie angemessene pauschale Aufwandsentschädigungen gezahlt werden.

Im entschiedenen Fall verfügte eine Kreishandwerkerschaft über eine Geschäftsstelle mit Angestellten und einem hauptamtlichen Geschäftsführer. Der Kreishandwerksmeister, Vorstand der Kreishandwerkerschaft, war ehrenamtlich tätig, erhielt aber regelmäßig pauschale Aufwandsentschädigungen.

Die Deutsche Rentenversicherung Bund sah ihn als einen geringfügig Beschäftigten an und verlangte Beiträge zur gesetzlichen Rentenversicherung nach. Zu Unrecht, wie das Bundessozialgericht entschied. Ehrenamtliche Tätigkeiten seien grundsätzlich ideeller Natur und nicht auf Erwerb ausgerichtet. Die Gewährung angemessener Aufwandsentschädigungen ändere daran nichts.

Umsatzsteuer

Verkauf von „Wiesnbrezn“ auf dem Oktoberfest unterliegt dem ermäßigten Umsatzsteuersatz

Der Bundesfinanzhof sieht, anders als zuvor Finanzverwaltung und Finanzgericht, in dem Verkauf von Brezeln in einem Festzelt auf dem Oktoberfest keine restaurantähnliche Leistung, sondern eine dem ermäßigten Steuersatz von 7 % unterliegende Lebensmittellieferung. Das gilt für den Fall, dass nicht der Festzeltbetreiber selbst, sondern ein anderer Unternehmer die Brezeln verkauft Diesem sind insbesondere die vom Festzeltbetreiber aufgestellten Bierzeltgarnituren nicht als eigene Verzehrvorrichtungen zuzurechnen.

Der Bundesfinanzhof sieht, anders als zuvor Finanzverwaltung und Finanzgericht, in dem Verkauf von Brezeln in einem Festzelt auf dem Oktoberfest keine restaurantähnliche Leistung, sondern eine dem ermäßigten Steuersatz von 7 % unterliegende Lebensmittellieferung. Das gilt für den Fall, dass nicht der Festzeltbetreiber selbst, sondern ein anderer Unternehmer die Brezeln verkauft Diesem sind insbesondere die vom Festzeltbetreiber aufgestellten Bierzeltgarnituren nicht als eigene Verzehrvorrichtungen zuzurechnen.

Im entschiedenen Fall konnten nach der wirtschaftlichen Realität der Brezelverkäufer und seine Kunden die Sitzgelegenheiten nur mitbenutzen. Der Brezelverkäufer konnte den Besuchern des Festzelts keine Plätze zuweisen. Diese durften die Sitzplätze auch nicht ausschließlich für den Erwerb und Verzehr von Brezeln nutzen, sondern mussten Getränke und/oder Speisen vom Festzeltbetreiber beziehen.

Arbeitgeber | Arbeitnehmer

Werbungskosten durch Vorhalten einer Wohnung am Arbeitsort während der Elternzeit

Ausschließlich berufliche Gründe rechtfertigen es nach einem Urteil des Finanzgerichts Berlin-Brandenburg, eine Wohnung am Arbeitsort während der Elternzeit beizubehalten. Der Beurteilung lag der nachfolgend geschilderte Sachverhalt zugrunde:

Die in einem Krankenhaus beschäftigte Ärztin wohnte und arbeitete in B. Sie unterhielt dort eine 2 ½-Zimmer-Wohnung. Nach der Geburt ihres Kinds zog sie mit ihrem Lebensgefährten zusammen. Der Familienwohnsitz war seitdem in G. Während der dreijährigen Elternzeit kündigte sie ihre in B gelegene Wohnung nicht auf. Ihre Planung sah vor, das Beschäftigungsverhältnis in B nach dem Auslaufen der Elternzeit wieder aufzunehmen. Die Wohnung lag günstig zum Arbeitsort, die Miete war für die Ortsverhältnisse niedrig. Außerdem herrschte in B ein starker Wohnungsmangel. Der Auszug aus der bisherigen Wohnung mit späterer neuer Wohnungssuche wäre mit erheblichen organisatorischen und finanziellen Aufwendungen verbunden gewesen. Die Argumente überzeugten das Gericht. Es berücksichtigte die Aufwendungen als Werbungskosten.

Der Bundesfinanzhof muss möglicherweise abschließend entscheiden.

Impressum

Herausgeber und Druck: DATEV eG, 90329 Nürnberg

Herausgeber und Redaktion: Deutsches Steuerberaterinstitut e.V.,

Littenstraße 10, 10179 Berlin

Illustration: U. Neuwert

Diese fachlichen Informationen können den zugrundeliegenden Sachverhalt oftmals nur verkürzt wiedergeben und ersetzen daher nicht eine individuelle Beratung durch Ihren Steuerberater.

Dieser Informationsbrief ist urheberrechtlich geschützt. Jede vom Urheberrecht nicht ausdrücklich zugelassene Verwertung bedarf der schriftlichen Zustimmung der Herausgeber.

Blitzlicht November 2017

Um das Dokument herunterzuladen, klicken Sie bitte auf dieses Icon ![]() , links im Dokumentenkopf.

, links im Dokumentenkopf.

Blitzlicht Oktober 2017

Um das Dokument herunterzuladen, klicken Sie bitte auf dieses Icon ![]() , links im Dokumentenkopf.

, links im Dokumentenkopf.

Blitzlicht – Oktober 2017

Sehr geehrte Damen und Herren,

Unternehmer, die mit kleineren Beträgen zu tun haben, werden entlastet. Die erleichterten formalen Anforderungen an Kleinbetragsrechnungen gelten nun bis 250 € (brutto), die Grenze zur Sofortabschreibung geringwertiger Wirtschaftsgüter wird auf 800 € (netto) angehoben.

Die Pflicht, Bareinnahmen einzeln aufzuzeichnen, gilt grundsätzlich auch für Taxiunternehmer. Verstößt ein Unternehmer gegen diese Verpflichtung, darf das Finanzamt schätzen. Doch es gibt wichtige Ausnahmen.

Fahrschulunterricht zum Erwerb des Pkw-Führerscheins ist möglicherweise von der Umsatzsteuer befreit. Der Gerichtshof der Europäischen Union wird darüber entscheiden.

Haben Sie Fragen zu den Artikeln dieser Blitzlicht-Ausgabe oder zu anderen Themen? Bitte sprechen Sie uns an. Wir beraten Sie gern.

Mieter/Vermieter/ Grundstückseigentümer

Verbilligte Vermietung an Angehörige: Ermittlung der Entgeltlichkeitsquote

Ein Ehepaar vermietete von 2006 bis 2010 an seinen Sohn eine Eigentumswohnung für eine monatliche Warmmiete von 480 €. Mit überlassen waren Einbauküche, Waschmaschine und Trockner. Die Vermietung war defizitär. Das Finanzamt errechnete eine ortsübliche Warmmiete von 710 €, so dass die gezahlte Miete 67,5 % der ortsüblichen Miete betrug. Das Finanzamt kürzte daraufhin die Werbungskosten anteilig. Zu Recht, wie das Finanzgericht Düsseldorf befand. Bei einer Miete zwischen 56 %und 75 % der ortsüblichen Marktmiete war bis 2011 die Überschusserzielungsabsicht zu prüfen. Bei positiver Überschussprognose waren die Werbungskosten voll abzugsfähig. Anderenfalls war die Vermietung in einen entgeltlichen und einen unentgeltlichen Teil aufzuteilen; für den entgeltlichen Teil waren die Werbungskosten abzugsfähig. Im Streitfall ergab sich keine positive Überschussprognose, weil die Instandhaltungsaufwendungen zu gering bemessen waren. Bei der Ermittlung der Vergleichsmiete war ein Zuschlag für die überlassene Einbauküche, die Waschmaschine und den Trockner zu berücksichtigen. Dieser Möblierungszuschlag entspricht der monatlichen Abschreibung zuzüglich eines Gewinnaufschlags von 4 % für eine angemessene Verzinsung. Der Bundesfi nanzhof muss abschließend entscheiden.

Hinweis

Seit 2012 gelten Mieten von mindestens 66 % der ortsüblichen Miete als vollentgeltlich, so dass die Werbungskosten voll abgezogen werden können. Die Prüfung der Überschusserzielungsabsicht mittels Überschussprognose ist entfallen. Mieten unter 66 % der ortsüblichen Miete sind nach wie vor in einen entgeltlichen und einen unentgeltlichen Teil aufzuteilen. Die Aufwendungen sind nur anteilig als Werbungskosten abzugsfähig.

Anerkennung von Verlusten aus teilweiser Vermietung durch Zeitmietverträge und als Ferienwohnung

Ein Ehepaar hatte die Wohnungen in einem Zweifamilienhaus zeitweise über Zeitmietverträge an feste Mieter und zeitweise als Ferienwohnung mit Verlust vermietet. Das Finanzamt erkannte die Verluste nicht an. Zur Anerkennung sei eine Totalüberschussprognose zu erstellen. Sie führe für diesen Fall zu keinem Gesamtüberschuss. Das Sächsische Finanzgericht schloss sich der Auffassung des Finanzamts an. Bei einer auf Dauer angelegten Vermietungstätigkeit ist grundsätzlich und typisierend von einer Überschusserzielungsabsicht auszugehen. Das ist selbst dann der Fall, wenn sich über einen längeren Zeitraum Verluste ergeben. Die Überschusserzielungsabsicht für eine Ferienwohnung ist anzuerkennen, wenn sie ausschließlich an Feriengäste vermietet und in der übrigen Zeit hierfür bereitgehalten wird. Außerdem darf die ortsübliche Vermietungszeit von Ferienwohnungen nicht erheblich unterschritten werden. Im Urteilsfall lag nach Auffassung des Gerichts weder eine langfristige noch eine ausschließliche Vermietung an Feriengäste vor. Die Kombination von Zeitmietverträgen für jeweils mehrere Monate und die tageweise Vermietung an Feriengäste ist eine besondere Mischform. Sie erfordert zur Anerkennung der Verluste eine positive Totalüberschussprognose für das Zweifamilienhaus. Diese war im konkreten Fall nicht gegeben. Der Bundesfi nanzhof wird möglicherweise abschließend entscheiden.

Irritationen um die Mietpreisbremse

Die Regelungen zur Mietpreisbremse sind seit 1. Juni 2015 in Kraft. Auf dieser gesetzlichen Grundlage wurden durch weitere Rechtsverordnungen der Länder in fast allen deutschen Großstädten entsprechende Mietbegrenzungen eingeführt.

Nach einer Entscheidung des Amtsgerichts München ist die durch die Bayerische Staatsregierung angewiesene sog. Mieterschutzverordnung aufgrund nicht ordnungsgemäßer Begründung für München jedoch nicht anwendbar. Der Mieter einer Wohnung in München hatte gegenüber der Vermieterin einen Verstoß gegen die Mietpreisbremse gerügt und auf Auskunft über die Miethöhe im vorherigen Mietverhältnis geklagt. Nach Auffassung des Gerichts kann der Mieter keine Auskunft von der Vermieterin über die vorherige Miethöhe verlangen. Ein Auskunftsanspruch setze voraus, dass die Wohnung in einem Gebiet liege, für das die Mietpreisbremse gelte.Das sei für die Stadt München nicht der Fall, da die Mieterschutzverordnung insoweit nicht mit Bundesrecht vereinbar sei. Aus der Verordnungsbegründung ergebe sich nicht, anhand welcher Tatsachen die Landesregierung zu der Auffassung gelangt sei, dass der Wohnungsmarkt in München angespannt sei. Die Begründung lege lediglich abstrakt die Kriterien dar, nach denen das Vorliegen eines angespannten Wohnungsmarkts ermittelt wurde. Das reichte dem Gericht nicht aus.

Hinweis

In zwei weiteren Urteilen des Amtsgerichts München wurde die Mieterschutzverordnung hingegen auch für München angewendet. In Hamburg hält das Amtsgericht Hamburg Altona die Mietpreisbremse für un wirksam, weil es in der dortigen Mietpreisbegrenzungsverordnung ebenfalls an einer ordnungsgemäßen Begründung fehle. Das Amtsgericht Hamburg St. Georg hat hingegen keine Bedenken. Die Hamburger Mietpreisbegrenzungsverordnung sei umfassend begründet und daher rechtswirksam. Die Berliner Gerichte halten die dortige Mietenbegrenzungsverordnung ebenfalls für wirksam. Endgültige Klarheit werden erst obergerichtliche Entscheidungen bringen.

Arbeitgeber / Arbeitnehmer

Steuerbegünstigte Abfindung bei Vorliegen eines einvernehmlichen Auflösungsvertrags Entschädigungen, die als Ersatz für entgangene oder entgehende Einnahmen gewährt werden, gehören zu den einkommensteuerpflichtigen Einkünften. Unter bestimmten Voraussetzungen unterliegen Entschädigungen als außerordentliche Einkünfte einem besonderen (ermäßigten) Steuersatz (sog. Fünftelregelung). Die Zahlung einer Abfindung wegen einer vom Arbeitgeber veranlassten Auflösung des Dienstverhältnisses stellt i. d. R. eine solche Entschädigung dar. Die Abfindung kann ermäßigt besteuert werden, wenn eine Zusammenballung von Einkünften vorliegt. Eine Zusammenballung von Einkünften liegt vor, wenn ein Arbeitnehmer infolge der Beendigung des Arbeitsverhältnisses einschließlich der Abfindung in dem jeweiligen Veranlagungszeitraum insgesamt mehr erhält, als er bei ungestörter Fortsetzung des Arbeitsverhältnisses erhalten würde. In einem vom Finanzgericht Münster entschiedenen Fall wurde das Arbeitsverhältnis zur Vermeidung von Konflikten von Arbeitnehmer und Arbeitgeber durch einvernehmlichen Auflösungsvertrag vorzeitig beendet. Das Gericht entschied, dass die Abfindung ermäßigt besteuert werden kann. Der einvernehmliche Auflösungsvertrag schließe die ermäßigte Besteuerung nicht aus. Der Bundesfinanzhof muss abschließend entscheiden.

Steuerbegünstigte Abfindung bei Vorliegen eines einvernehmlichen Auflösungsvertrags Entschädigungen, die als Ersatz für entgangene oder entgehende Einnahmen gewährt werden, gehören zu den einkommensteuerpflichtigen Einkünften. Unter bestimmten Voraussetzungen unterliegen Entschädigungen als außerordentliche Einkünfte einem besonderen (ermäßigten) Steuersatz (sog. Fünftelregelung). Die Zahlung einer Abfindung wegen einer vom Arbeitgeber veranlassten Auflösung des Dienstverhältnisses stellt i. d. R. eine solche Entschädigung dar. Die Abfindung kann ermäßigt besteuert werden, wenn eine Zusammenballung von Einkünften vorliegt. Eine Zusammenballung von Einkünften liegt vor, wenn ein Arbeitnehmer infolge der Beendigung des Arbeitsverhältnisses einschließlich der Abfindung in dem jeweiligen Veranlagungszeitraum insgesamt mehr erhält, als er bei ungestörter Fortsetzung des Arbeitsverhältnisses erhalten würde. In einem vom Finanzgericht Münster entschiedenen Fall wurde das Arbeitsverhältnis zur Vermeidung von Konflikten von Arbeitnehmer und Arbeitgeber durch einvernehmlichen Auflösungsvertrag vorzeitig beendet. Das Gericht entschied, dass die Abfindung ermäßigt besteuert werden kann. Der einvernehmliche Auflösungsvertrag schließe die ermäßigte Besteuerung nicht aus. Der Bundesfinanzhof muss abschließend entscheiden.

Unternehmer/Unternehmen

Steuerliche Erleichterungen und Bürokratieabbau bei kleineren Beträgen

Zwei Änderungsgesetze bescheren Unternehmern – vornehmlich rückwirkend zum 1. Januar 2017 – steuerliche Erleichterungen und Vereinfachungen im Umgang mit kleineren Beträgen:

Kleinbetragsrechnungen

- Die Grenze für Kleinbetragsrechnungen wurde angehoben. Rechnungen, deren Gesamtbetrag 250 € (bisher: 150 €) nicht übersteigt, müssen weniger Pflichtangaben enthalten. Beispielsweise sind die Angaben zum Leistungsempfänger und zum Ausweis des Umsatzsteuerbetrags entbehrlich.

Lohnsteuer

- Lohnsteuer-Anmeldungen sind vierteljährlich abzugeben, wenn die abzuführende Lohnsteuer für das vorangegangene Kalenderjahr mehr als 1.080 €, aber nicht mehr als 5.000 € (bisher: 4.000 €) betrug.

- Für eine Pauschalierung der Lohnsteuer bei kurzfristig Beschäftigten darf der Arbeitslohn während der Beschäftigungsdauer 72 € (bisher: 68 €) durchschnittlich je Arbeitstag nicht übersteigen.

Geringwertige Wirtschaftsgüter

- Die Grenze für die Anschaffungs oder Herstellungskosten geringwertiger Wirtschaftsgüter (GWG), die nach dem 31. Dezember 2017 angeschafft oder hergestellt werden, wird von 410 € auf 800 € angehoben. Betragen die Anschaffungs oder Herstellungskosten weniger als 250 €, können sie sofort als Aufwand erfasst werden, ohne in ein besonderes, laufend zu führendes Verzeichnis aufgenommen zu werden. Bisher betrug diese Grenze 150 €.

- Für nach dem 31. Dezember 2017 angeschaffte oder hergestellte Wirtschaftsgüter, deren Anschaffungs oder Herstellungskosten über 250 € (bisher: 150 €), aber nicht mehr als 1.000 € betragen, kann ein über fünf Jahre gleichmäßig abzuschreibender Sammelposten gebildet werden.

Pflicht zur Einzelaufstellung der Bareinnahmen bei einem Taxiunternehmen

Der Grundsatz, dass Betriebseinnahmen einzeln aufzuzeichnen sind, gilt insbesondere für Bareinnahmen. Bestimmte Berufsgruppen, wie z. B. Einzelhändler, sind aus Gründen der Zumutbarkeit und Praktikabilität unter bestimmten Voraussetzungen von der Pflicht zur Einzelaufzeichnung entbunden. Die Pflicht zur Einzelaufzeichnung der Bareinnahmen besteht grundsätzlich auch für Taxiunternehmen. Nach einem Urteil des Finanzgerichts München kann von dieser Verpflichtung nur abgesehen werden, wenn der Taxiunternehmer für die Erstellung sog. Schichtzettel sorgt und diese aufbewahrt. Schichtzettel im Taxigewerbe gehören zu den Einnahmeursprungsaufzeichnungen. Verstößt ein Taxiunternehmen gegen die Pflicht, Schichtzettel zu führen und aufzubewahren, berechtigt dies die Finanzbehörde zu einer Schätzung der Betriebseinnahmen. Eine Ausnahme von der Verpflichtung zur Aufbewahrung der Schichtzettel lässt das Finanzgericht nur zu, wenn der Inhalt der Schichtzettel unmittelbar nach Auszählung der Tageskasse in das in Form aneinandergereihter Tageskassenberichte geführte Kassenbuch übertragen wird.

Einkommensteuer

Häusliches Arbeitszimmer:

Zur mehrfachen Nutzung des Höchstbetrags sowie zum Abzug bei der Nutzung für mehrere Einkunftsarten

Wem für die Erledigung seiner beruflichen oder betrieblichen Tätigkeiten kein anderer Arbeitsplatz zur Verfügung steht, der kann die für die Nutzung eines häuslichen Arbeitszimmers entstehenden Aufwendungen jährlich bis zu 1.250 € steuerlich geltend machen. Wird das Arbeitszimmer im Rahmen mehrerer Einkunftsarten – beispielsweise für nichtselbstständige und freiberufliche Tätigkeit – genutzt, kann der Höchstbetrag aber nicht für jede dieser Tätigkeiten gesondert (mehrfach) in Anspruch genommen werden. Auch ist der Höchstbetrag nach Auffassung des Bundesfinanzhofs nicht unter Bildung von Teilhöchstbeträgen auf die einzelnen Einkunftsarten aufzuteilen. Vielmehr sind die Aufwendungen für das häusliche Arbeitszimmer zeitanteilig den verschiedenen Einkunftsarten zuzuordnen. Die dem Grunde nach abzugsfähigen Aufwendungen können sodann insgesamt bis zum Höchstbetrag abgezogen werden. Auch wer mehrere Wohnungen hat und darin für seine Tätigkeit mehrere häusliche Arbeitszimmer nutzt, kann jährlich nicht mehr als insgesamt 1.250 € an Aufwendungen geltend machen. Die Aufwendungen sind nur dann ohne Beschränkung auf den Höchstbetrag abziehbar, wenn das häusliche Arbeitszimmer den Mittelpunkt der gesamten betrieblichen und beruflichen Betätigung bildet.

Verfahrensrecht

Elektronische Klageerhebung über das ElsterPortal ist nicht zulässig

Waren außergerichtliche Rechtsbehelfe (Einspruch, Beschwerde) ganz oder teilweise erfolglos, kann der Steuerpflichtige Klage beim Finanzgericht einlegen. Wird der Finanzrechtsweg beschritten, sind neben der Frist auch bestimmte Formalien zu beachten. Die Klage ist schriftlich zu erheben. Diese Voraussetzung ist nur erfüllt, wenn die Klage in einem Schriftstück niedergelegt und vom Kläger oder seinem Vertreter eigenhändig (handschriftlich) unterzeichnet ist. Die Klage kann auch wirksam per Telefax erhoben werden, denn auch bei einer Übermittlung der Klageschrift im Telefax-Verfahren direkt an das Finanzgericht ist die Schriftform gewahrt. Die Klage muss auch in diesem Fall grundsätzlich eigenhändig unterschrieben sein. Im Rahmen des elektronischen Rechtsverkehrs ist die Klageerhebung per E-Mail möglich. Dabei sind die Rechtsverordnungen der Bundesländer unbedingt zu beachten. I. d. R. ist eine „elektronische Unterschrift“, die sog. qualifizierte elektronische Signatur, erforderlich. Unter bestimmten Voraussetzungen ist die Klageerhebung auch per Computerfax möglich. Das Finanzgericht Münster hat entschieden, dass eine Klageerhebung elektronisch über das ElsterPortal an das Finanzamt unzulässig ist, da in diesem Fall die Anforderungen an die erforderliche qualifi zierte Signatur nicht erfüllt sind. Das ElsterPortal verwendet zur Identifizierung zwar ein persönliches elektronisches Zertifikat. Dieses dient jedoch lediglich der Zuordnung der übermittelten Daten zu einem Benutzerkonto. Der Bundesfinanzhof wird möglicherweise abschließend entscheiden.

Sonstiges

Stromanbieter müssen Haushaltskunden verschiedene Zahlungsmöglichkeiten anbieten

In einem vom Oberlandesgericht Köln entschiedenen Fall bot ein Stromanbieter verschiedene Tarife mit unterschiedlichen Bedingungen und verschiedenen Zahlungsmöglichkeiten an. Bei OnlineBestellung des Basistarifs gab es für Verbraucher allerdings nur die Möglichkeit, Kontodaten anzugeben und ein SEPALastschriftmandat zu erteilen. Der Stromanbieter begründete die Einschränkung in diesem Tarif damit, dass bei dieser Zahlungsart die Überwachung des Zahlungsverkehrs einfacher ist und die dadurch eingesparten Kosten an die Kunden weitergegeben werden. Das Gericht untersagte diese Praxis, weil sie gegen die Vorgaben des Energiewirtschaftsgesetzes verstößt. Danach müssen Haushaltskunden vor Vertragsabschluss für jeden Tarif verschiedene Zahlungsmöglichkeiten angeboten werden. Ansonsten würden Kunden, die über kein Konto verfügen, vom günstigen Basistarif ausgeschlossen und damit unangemessen benachteiligt. Im Übrigen könne der Stromanbieter Mehrkosten, die durch Nutzung aufwändigerer Zahlungsweisen entstehen, an den Kunden weitergeben.

Impressum

Herausgeber und Druck: DATEV eG, 90329 Nürnberg

Herausgeber und Redaktion: Deutsches Steuerberaterinstitut e.V., Littenstraße 10, 10179 Berlin

Illustration: U. Neuwert

Diese fachlichen Informationen können den zugrundeliegenden Sachverhalt oftmals nur verkürzt wiedergeben und ersetzen daher nicht eine individuelle Beratung durch Ihren Steuerberater.

Dieser Informationsbrief ist urheberrechtlich geschützt. Jede vom Urheberrecht nicht ausdrücklich zugelassene Verwertung bedarf der schriftlichen Zustimmung der Herausgeber.

Blitzlicht – September 2017

Sehr geehrte Damen und Herren,

haben Ehepartner gemeinsam ein Haus gekauft, ist besondere Aufmerksamkeit geboten, wenn einer der Partner einen Teil davon betrieblich nutzt. Für die steuerliche Abziehbarkeit von Aufwendungen ist es erforderlich, dass er diese persönlich trägt. Bringt eine Tätigkeit über einen längeren Zeitraum Verluste ein und fehlt es an wirtschaftlichen Vermarktungsmöglichkeiten, kann die gesamte Tätigkeit als Liebhaberei steuerlich irrelevant sein. So wurde es im Fall eines Erfinders entschieden, der über 20 Jahre hinweg erhebliche Verluste erzielte.

Bietet ein Autohändler zu seinen Fahrzeugen gegen Aufpreis eine Gebrauchtwagengarantie an, handelt es sich umsatzsteuerlich um eine einheitliche steuerpflichtige Leistung. Der Versicherungsanteil ist nicht als umsatzsteuerfrei zu behandeln.

Haben Sie Fragen zu den Artikeln dieser Blitzlicht-Ausgabe oder zu anderen Themen? Bitte sprechen Sie uns an. Wir beraten Sie gern.

Einkommensteuer

Abschreibungsrecht des NichteigentümerEhegatten bei betrieblicher Nutzung des Ehegattengrundstücks

Die steuerliche Berücksichtigung der Absetzung für Abnutzung (AfA) eines vom Nichteigentümer Ehegatten betrieblich genutzten Gebäudeteils setzt voraus, dass dieser auch die Anschaffungskosten getragen hat. Ein Ehepaar erwarb gemeinsam ein Haus, das in Wohnungseigentum aufgeteilt wurde. Das Erdgeschoss wurde der Ehefrau zugeordnet und an den Ehemann vermietet. In diesen Räumen betrieb der Ehemann eine Praxis. Zur Finanzierung hatte die Ehefrau Darlehen aufgenommen, für die sich der Ehemann verbürgte und mit dem das gesamte Grundstück belastet wurde. Zins-und Tilgungsleistungen für dieses Darlehen wurden von einem gemeinsamen Konto der Eheleute erbracht. Das Finanzamt erkannte das Mietverhältnis nicht an. Der Ehemann machte deshalb die Schuldzinsen für das Darlehn, die Gebäudeabschreibung und andere laufende Aufwendungen, soweit sie auf die betrieblich genutzten Räume entfielen, als Betriebsausgaben geltend. Auch das lehnte das Finanzamt ab. Der Bundesfinanzhof bestätigte, dass weder AfA noch Schuldzinsen gewinnmindernd zu berücksichtigen sind. Dem Grundsatz der persönlichen Leistungsfähigkeit folgend, muss ein Steuerpflichtiger die durch den Betrieb veranlassten Aufwendungen persönlich tragen. Auch im Fall der Zusammenveranlagung ist Steuersubjekt der einzelne Steuerpflichtige. Im geschilderten Fall hatte der Ehegatte die geltend gemachten Aufwen-dungen nicht selbst getragen. Die Rückzahlung des Darlehns wurde zwar vom Oderkonto, aber für Rechnung der Ehefrau geleistet, da diese allein gegenüber der Bank aus dem Darlehnsvertrag verpflichtet war. Zahlungen von einem gemeinsamen Konto der Ehegatten gelten jeweils für Rechnung desjenigen geleistet, der den Betrag schuldet, so das Gericht.

Erste Tätigkeitsstätte von Piloten und Flugbegleitern

Für die Wege zwischen Wohnung und erster Tätigkeitsstätte ist nur der Ansatz der Entfernungspauschale als Werbungskosten möglich. Diese Pauschale beträgt 0,30 € für jeden vollen Entfernungskilometer. Die erste Tätigkeitsstätte ist i. d. R. die ortsfeste betriebliche Einrichtung des Arbeitgebers, eines verbundenen Unternehmens oder eines vom Arbeitgeber bestimmten Dritten, der der Arbeitnehmer dauerhaft zugeordnet ist. Die dauerhafte Zuordnung wird durch die dienst- oder arbeitsrechtlichen Festlegungen sowie Absprachen oder Weisungen des Arbeitgebers bestimmt. In einem Verfahren vor dem Hessischen Finanzgericht war streitig, wo ein angestellter Pilot und eine angestellte Flugbegleiterin ihre erste Tätigkeitsstätte haben. In den Arbeitsverträgen waren sie einem bestimmten Flughafen („Home Base“) zugeordnet. Diesen Flughafen suchten sie zu Beginn eines Arbeitstags i. d. R. auf, um von dort ihre Einsätze zu beginnen. Das Finanzgericht entschied, dass der Flughafen, dem der Pilot und die Flugbegleiterin arbeitsvertraglich zugeordnet sind, die erste Tätigkeitsstätte ist. Die Fahrten zwischen Wohnung und „Home Base“ können folglich nur mit der Entfernungspauschale berücksichtigt werden. Der Bundesfinanzhof muss abschließend entscheiden.

Für die Wege zwischen Wohnung und erster Tätigkeitsstätte ist nur der Ansatz der Entfernungspauschale als Werbungskosten möglich. Diese Pauschale beträgt 0,30 € für jeden vollen Entfernungskilometer. Die erste Tätigkeitsstätte ist i. d. R. die ortsfeste betriebliche Einrichtung des Arbeitgebers, eines verbundenen Unternehmens oder eines vom Arbeitgeber bestimmten Dritten, der der Arbeitnehmer dauerhaft zugeordnet ist. Die dauerhafte Zuordnung wird durch die dienst- oder arbeitsrechtlichen Festlegungen sowie Absprachen oder Weisungen des Arbeitgebers bestimmt. In einem Verfahren vor dem Hessischen Finanzgericht war streitig, wo ein angestellter Pilot und eine angestellte Flugbegleiterin ihre erste Tätigkeitsstätte haben. In den Arbeitsverträgen waren sie einem bestimmten Flughafen („Home Base“) zugeordnet. Diesen Flughafen suchten sie zu Beginn eines Arbeitstags i. d. R. auf, um von dort ihre Einsätze zu beginnen. Das Finanzgericht entschied, dass der Flughafen, dem der Pilot und die Flugbegleiterin arbeitsvertraglich zugeordnet sind, die erste Tätigkeitsstätte ist. Die Fahrten zwischen Wohnung und „Home Base“ können folglich nur mit der Entfernungspauschale berücksichtigt werden. Der Bundesfinanzhof muss abschließend entscheiden.Unternehmer/Unternehmen

Gewinnerzielungsabsicht bei verlustträchtiger Erfindertätigkeit

Gewinnerzielungsabsicht ist die Absicht, von der Gründung bis zur Beendigung eines Betriebs eine Mehrung des Betriebsvermögens in Gestalt eines Totalgewinns zu erzielen. Verluste (etwa in der Anlaufphase) müssen durch spätere Gewinne ausgeglichen und ein Überschuss erwirtschaftet werden. Für die Prüfung, ob ein Totalgewinn erzielt werden kann, ist die Mehrung von Betriebsvermögen entscheidend, das nach einkommensteuerlichen Grundsätzen zu ermitteln ist. Dabei sind neben den laufenden Ergebnissen auch zu erwartende (steuerbare) Veräußerungs- oder Entnahmegewinne zu berücksichtigen. Für den Fall, dass die Gewinnerzielungsabsicht nicht vorliegt oder nicht angenommen werden kann, liegt steuerlich nicht relevante „Liebhaberei“ vor. Damit ist die Versagung der steuerlichen Verluste aus der jeweiligen Einkunftsart verbunden. In einem vom Finanzgericht Nürnberg entschiedenen Fall erzielte ein Erfinder über einen Zeitraum von mehr als 20 Jahren erhebliche Verluste. Die Erfin-der- und Entwicklungstätigkeit war auf die Entwicklung neuester Hochtechnologieprodukte und deren Vermarktung gerichtet. Obwohl das Finanzgericht berücksichtigte, dass eine Erfindertätigkeit mit wirtschaftlichen Unwägbarkeiten verbunden ist, ließ es den Abzug der Verluste nicht zu. Damit bei einer Erfindertätigkeit eine Gewinnerzielungsabsicht angenommen werden kann, fordert das Gericht zielgerichtete, nachhaltige Vermarktungsanstrengungen zur Nutzung der Erfindungen und Patente. Fehlt es an konkreten wirtschaftlichen Vermarktungsmöglichkeiten, könne ohnehin keine Gewinnerzielungsabsicht vorliegen.

Verlustabzugsverbot: Erwerbergruppe beim schädlichen Beteiligungserwerb

Eine Variante des schädlichen Beteiligungserwerbs liegt vor, wenn innerhalb von fünf Jahren mittelbar oder unmittelbar mehr als 50 % der Kapital-anteile oder der Stimmrechte an einer Körperschaft an einen Erwerber über-tragen werden. In diesem Fall fallen alle bisher nicht genutzten Verluste weg. Eine Gruppe von Erwerbern mit gleichgerichteten Interessen zählt als ein Erwerber. Der Bundesfi nanzhof hatte den Fall einer verlusttragenden GmbH (V-GmbH) zu entscheiden, an der die A-GmbH zu 53 % beteiligt war. Die Gesellschafter der A-GmbH veräußerten ihre Anteile zu jeweils 33,33 % an B, C und E. Diese waren bereits unmittelbar zu jeweils 10 % an der V-GmbH beteiligt und nunmehr auch mittelbar zu jeweils 17,67 %. Das Finanzamt sah B, C und E als Erwerbergruppe mit gleichgerichteten Interessen an, weil sie die Möglichkeit zur Beherrschung der V-GmbH hatten. Folglich erkannte es die bisher nicht genutzten Verluste der V-GmbH nicht mehr an. Zu Unrecht, wie der Bundesfinanzhof entschied. Die bloße Möglichkeit einer Beherrschung ist nicht ausreichend. Das gilt ebenso für eine Absprache der Erwerber beim Beteiligungserwerb im Hinblick auf Zeitpunkt, Erwerbsquote oder Preis. Erforderlich wären, spätestens im Erwerbszeitpunkt, konkrete Abreden zwischen B, C und E zur späteren gemeinsamen Beherrschung der V-GmbH gewesen. Dafür trägt das Finanzamt die Darlegungs- und Beweislast.

Hinweis

Das Bundesverfassungsgericht hat eine andere Variante des schädlichen Beteiligungserwerbs, nämlich die Übertragung von mehr als 25 % bis zu 50 % der Kapitalanteile, für verfassungswidrig erklärt. Diese Entscheidung umfasst allerdings nicht die Variante, die der Bundesfi nanzhof vorliegend zu entscheiden hatte.

Mieter/Vermieter/ Grundstückseigentümer

Miet- und Leasingkosten für Rauchwarnmelder sind nicht als Betriebskosten auf Wohnungsmieter umlegbar

Die Kosten für Leasing und Anmietung von Rauchmeldern sind keine Betriebskosten, die in die Betriebskostenrechnung eingestellt werden dürfen. Das Amtsgericht Dortmund sah in Miet- oder Leasingkosten sog. Kapitalersatzkosten und keine Betriebskosten. Ein Vermieter installierte in einer Mietwohnung Rauchmelder, die er nicht gekauft, sondern angemietet hatte. In der Betriebskostenabrechnung stellte er die Kosten für Miete und Wartung der Rauchmelder dem Mieter in Rechnung. Der Mieter weigerte sich, diese Kosten zu zahlen. Er ist der Meinung, dass die Mietkosten nicht umlagefähig sind, da sie die Anschaffungskosten ersetzen würden. Nach Auffassung des Gerichts muss der Mieter weder die Kosten für die Miete noch die Kosten der Wartung der Rauchmelder tragen. Die Mietkosten sind nicht umlagefähig, weil sie an die Stelle der Anschaffungskosten treten und den Kapitalkosten zuzuordnen sind. Ebenfalls nicht umzulegen sind die Kosten für die Wartung der Rauchmelder. Zwar ist es grundsätzlich möglich, neu entstehende Betriebskosten auf den Mieter umzulegen. Auch sind die Kosten von Wartungsarbeiten grundsätzlich als Betriebskosten anzusehen und wären damit umlagefähig. Jedoch sind nach der nordrhein-westfälischen Bauordnung die Mieter für die Sicherstellung der Betriebsbereitschaft der Rauchmelder verantwortlich. Deshalb obliegt auch ihnen die Wartung der Rauchmelder. Ohne eine vertragliche Übertragung der Wartungspflicht auf den Vermieter kann dieser etwaige Wartungskosten nicht geltend machen, auch wenn er diese trägt.

Umsatzsteuer

Garantiezusage als einheitliche untrennbare Leistung beim Gebrauchtwagenkauf

Ein Autohändler bot seinen Kunden eine erweiterte Gebrauchtwagengarantie gegen Aufpreis an. Im Reparaturfall konnte der Kunde wählen, ob er die Reparatur durch den Händler ausführen (Reparaturanspruch) oder sich die Kosten aus der Reparatur in einer anderen Werkstatt erstatten lässt (Versicherung auf Reparaturkostenersatzanspruch). Der Händler meinte, der Aufpreis für die Garantie sei aufzuteilen und der Versicherungsanteil sei als umsatzsteuerfrei zu behandeln. Das lehnte das Niedersächsische Finanzgericht ab und beurteilte die Umsätze aus den Garantiezusagen als umsatzsteuerpflichtig. Aus Sicht des Kunden sei die Garantie eine einheitliche Leistung des Händlers, die eine unselbstständige Nebenleistung zum Gebrauchtwagenkauf ist. Dem Kunden kommt es darauf an, die Reparatur letztlich nicht selbst bezahlen zu müssen. Wie diese Leistung ausgestaltet ist, ist ihm egal. Der Bundesfinanzhof muss abschließend entscheiden.

Umsatzsteuerliche Kleinunternehmerregelung auch bei fehlendem Umsatz im Gründungsjahr anzuwenden

Als sog. Kleinunternehmer werden im Umsatzsteuerrecht Unternehmer bezeichnet, deren Umsatz zuzüglich der darauf entfallenden Umsatzsteuer im Vorjahr 17.500 € nicht überstiegen hat und im laufenden Jahr voraussichtlich 50.000 € nicht übersteigen wird. Kleinunternehmer dürfen keine Umsatzsteuer in Rechnung stellen, können gleichzeitig aber auch keinen Vorsteuerabzug aus ihren Eingangsrechnungen geltend machen. Das Thüringer Finanzgericht hat entschieden, dass die Umsatzgrenze von 17.500 € auch maßgeblich ist, wenn im Gründungsjahr lediglich Vorbereitungshandlungen, aber noch keine Umsätze getätigt werden. Der Unternehmerbegriff sei für Zwecke der Kleinunternehmerregelung ebenso auszulegen wie für Zwecke des Vorsteuerabzugs.

Beispiel

A gründet im Dezember 2015 ein Unternehmen, indem er einen Büroraum anmietet, Bürogegenstände einkauft und erste Konzepte erarbeitet. Ausgangsumsätze werden erstmals in 2016 in Höhe von 30.000 € getätigt. Auch ohne Erzielung von Einnahmen ist A aufgrund der Vorbereitungshandlungen bereits in 2015 Unternehmer im umsatzsteuerlichen Sinne. Da sein Umsatz in 2015 0 € beträgt und im Folgejahr über 17.500 €, aber unter 50.000 € liegt, kann er die Kleinunternehmerregelung in Anspruch nehmen. Auf seine Umsätze des Jahrs 2016 wird keine Umsatzsteuer erhoben. Eines Antrags bedarf es hierfür nicht. Lediglich der Verzicht auf die Kleinunternehmerregelung ist gegenüber dem Finanzamt zu erklären. Wäre A erst ab 2016 als Unternehmer anzusehen, käme die Kleinunternehmerregelung nicht zur Anwendung, da die Umsätze in diesem Jahr über 17.500 € liegen.

Arbeitsrecht

Vorgeschriebene Umkleidezeiten sind vergütungspflichtige Arbeitszeit

Ein in der Lebensmittelproduktion tätiger Arbeitnehmer, der einen festen Stundenlohn erhielt, war arbeitsvertraglich verpflichtet, den Dienst täglich mit sauberer und vollständiger Dienstkleidung anzutreten. Diese wurde ihm vom Arbeitgeber gestellt. Sie war in einem Umkleideraum an- und abzulegen, der sich zwar auf dem Werksgelände, aber in einiger Entfernung vom Arbeitsplatz des Arbeitnehmers befand. Der Arbeitsvertrag bezeichnete Wegezeiten zu bzw. von den Stempeluhren als „leistungsentgeltfrei“. Der Arbeitnehmer begehrte eine Vergütung von 6.200 € für an 700 Arbeitstagen angefallene Umkleide- und innerbetriebliche Wegezeiten. Er trug vor, für derartige Tätigkeiten täglich 36 Minuten zu benötigen. Das Arbeitsgericht bejahte einen täglichen Zeitaufwand von 27 Minuten und sprach dem Arbeitnehmer hierfür 4.600 € zu. Das Bundesarbeitsgericht bestätigte, dass das Umkleiden Teil der dem Arbeitnehmer zu vergütenden Arbeit ist, wenn der Arbeitgeber das Tragen einer bestimmten Kleidung vorschreibt, die im Betrieb an- und abgelegt werden muss. Der für derartige Tätigkeiten erforderliche Zeitaufwand dürfe vom Gericht geschätzt werden. Die arbeitsvertragliche Regelung, nach der Wegezeiten zu bzw. von den Stempeluhren „leistungsentgeltfrei“ seien, schließe diesen Anspruch nicht aus. Leistungsentgelte seien nur solche Vergütungen, bei denen die Leistung des Arbeitnehmers gemessen und mit einer Bezugsleistung verglichen werde.

Ein in der Lebensmittelproduktion tätiger Arbeitnehmer, der einen festen Stundenlohn erhielt, war arbeitsvertraglich verpflichtet, den Dienst täglich mit sauberer und vollständiger Dienstkleidung anzutreten. Diese wurde ihm vom Arbeitgeber gestellt. Sie war in einem Umkleideraum an- und abzulegen, der sich zwar auf dem Werksgelände, aber in einiger Entfernung vom Arbeitsplatz des Arbeitnehmers befand. Der Arbeitsvertrag bezeichnete Wegezeiten zu bzw. von den Stempeluhren als „leistungsentgeltfrei“. Der Arbeitnehmer begehrte eine Vergütung von 6.200 € für an 700 Arbeitstagen angefallene Umkleide- und innerbetriebliche Wegezeiten. Er trug vor, für derartige Tätigkeiten täglich 36 Minuten zu benötigen. Das Arbeitsgericht bejahte einen täglichen Zeitaufwand von 27 Minuten und sprach dem Arbeitnehmer hierfür 4.600 € zu. Das Bundesarbeitsgericht bestätigte, dass das Umkleiden Teil der dem Arbeitnehmer zu vergütenden Arbeit ist, wenn der Arbeitgeber das Tragen einer bestimmten Kleidung vorschreibt, die im Betrieb an- und abgelegt werden muss. Der für derartige Tätigkeiten erforderliche Zeitaufwand dürfe vom Gericht geschätzt werden. Die arbeitsvertragliche Regelung, nach der Wegezeiten zu bzw. von den Stempeluhren „leistungsentgeltfrei“ seien, schließe diesen Anspruch nicht aus. Leistungsentgelte seien nur solche Vergütungen, bei denen die Leistung des Arbeitnehmers gemessen und mit einer Bezugsleistung verglichen werde.

Sonstiges

Haftung eines Auffahrenden bei Kettenauffahrunfall

Bei einem Auffahrunfall ist grundsätzlich von einem Verschulden des Auffahrenden auszugehen, wenn dieser nicht ein (Mit)verschulden des Vordermanns beweisen kann. Nach einer Entscheidung des Oberlandesgerichts München gilt diese Regel bei einem Kettenauffahrunfall nur dann, wenn das vorausfahrende Fahr-zeug rechtzeitig hinter seinem Vordermann zum Stehen gekommen ist und sich der Bremsweg des folgenden Fahrzeugs nicht durch einen Aufprall auf das vorausfahrende Fahrzeug verkürzt hat. In dem der Entscheidung zugrunde liegenden Fall war ein Unfallsachverständiger zu dem Ergebnis gekommen, dass eine größere Wahrscheinlichkeit für ein aktives Auffahren der geschädigten Anspruchstellerin auf ihren Vordermann bestehe als für ein Aufschieben durch das nachfolgende Fahrzeug. Die Geschädigte konnte nicht beweisen, dass sie von dem nachfolgenden Pkw auf das vor ihr befindliche Fahrzeug aufgeschoben wurde.

Verfahrensrecht

Bei Billigkeitserwägungen wegen übermäßiger Steuerbelastung dürfen Einkommen- und Gewerbesteuern nicht zusammengerechnet werden

Steuern können erlassen werden, wenn deren Einziehung nach Lage des Einzel -falls aus persönlichen oder sachlichen Gründen unbillig wäre. Bei den per-sönlichen Billigkeitsgründen wird die wirtschaftliche Situation des Steuerpflichtigen berücksichtigt. Sachliche Bil-ligkeitsgründe können sich bspw. aus dem Verbot der Übermaßbesteuerung ergeben. Die Steuerbelastung darf nämlich nicht so hoch sein, dass der wirtschaftliche Erfolg dadurch grundlegend beeinträchtigt wird und damit nicht mehr angemessen zum Ausdruck kommt. Dies ergibt sich aus dem im Grundgesetz verankerten Schutzbereich der Eigentumsgarantie. In einem vom Bundesfinanzhof entschiedenen Fall war ein Steuerpflichtiger an mehreren Personengesellschaften beteiligt. Einige Gesellschaften machten Gewinn, andere wiederum Verlust. Die gewinnbringenden Gesellschaften zahlten Gewerbesteuer. In den Einkommensteuerbescheiden wurden die Gewinne und Verluste der Gesellschaften zwar verrechnet, aber insgesamt ergab sich über mehrere Jahre eine Steuerbelastung mit Einkommen- und Gewerbesteuern von mehr als 100 % der Einkünfte. Er beantragte deswegen den Erlass der gezahlten Einkommensteuern dieser Jahre. Das Gericht wies den Antrag ab, weil bei Billigkeitserwägungen wegen Übermaßbesteuerung die gezahlten Einkommen- und Gewerbesteuern nicht zusammengerechnet werden dürfen. Die einzelnen Gewerbebetriebe seien isoliert zu betrachtende Steuersubjekte, die einer getrennten Gewerbebesteuerung unterworfen sind.

Hinweis

Die Gewerbesteuer ist unter bestimmten Voraussetzungen auf die Einkommensteuer anrechenbar, aber nur insoweit, als im zu versteuernden Einkommen anteilig gewerbliche Einkünfte enthalten sind.

Impressum

Herausgeber und Druck: DATEV eG, 90329 Nürnberg

Herausgeber und Redaktion: Deutsches Steuerberaterinstitut e.V., Littenstraße 10, 10179 Berlin

Illustration: U. Neuwert

Diese fachlichen Informationen können den zugrundeliegenden Sachverhalt oftmals nur verkürzt wiedergeben und ersetzen daher nicht eine individuelle Beratung durch Ihren Steuerberater.

Dieser Informationsbrief ist urheberrechtlich geschützt. Jede vom Urheberrecht nicht ausdrücklich zugelassene Verwertung bedarf der schriftlichen Zustimmung der Herausgeber.

Blitzlicht September 2017

Um das Dokument herunterzuladen, klicken Sie bitte auf dieses Icon ![]() , links im Dokumentenkopf.

, links im Dokumentenkopf.

Blitzlicht – August 2017

Sehr geehrte Damen und Herren,

Übersetzer sind grundsätzlich freiberuflich tätig. Kaufen sie jedoch Übersetzungsleistungen hinzu, weil sie eine Sprache nicht selbst beherrschen, liegt eine gewerbliche Tätigkeit vor.

Unterrichtsleistungen eines selbstständigen Lehrers können umsatzsteuerfrei sein, wenn sie z. B. auf einen Beruf oder eine abzulegende Prüfung ordnungsgemäß vorbereiten. Fehlt es jedoch an der erforderlichen Bescheinigung der zuständigen Landesbehörde, kann Umsatzsteuer anfallen.

Die gewerbesteuerliche Hinzurechnung von Mietaufwendungen findet auch in Fällen der Zwischenvermietung Anwendung. Die „Durchleitung“ der Immobilien steht dieser Hinzurechnung nicht entgegen.

Haben Sie Fragen zu den Artikeln dieser Blitzlicht-Ausgabe oder zu anderen Themen? Bitte sprechen Sie uns an. Wir beraten Sie gern.

Einkommensteuer

Häusliches Arbeitszimmer eines Selbstständigen mit eingeschränktem betrieblichem Arbeitsplatz kann steuerlich abzugsfähig sein

Ein selbstständiger Logopäde betrieb seine Praxis mit mehreren Angestellten in gemieteten Räumen, in denen sich ausschließlich Behandlungsräume befanden. Zwar waren auch Tische mit Computern und Aktenschränken vorhanden, in denen aber einzig Patientenunterlagen aufbewahrt wurden. Die sonstigen betrieblichen Unterlagen, wie bspw. Krankenkassenabrechnungen oder die Buchführung einschließlich

der Bankkonten, konnte er dort nicht abgeschlossen aufbewahren. Die Dokumente hätten von seinen Angestellten in seiner Abwesenheit eingesehen werden können. Theoretisch wäre zwar auch in den Behandlungsräumen die Erledigung der anderen betrieblichen Arbeiten in den Abendstunden oder an den Wochenenden möglich gewesen; dazu hätte er allerdings jedes Mal die sonstigen Unterlagen von seiner Wohnung in die Praxis und zurück befördern müssen. Deshalb erledigte er diese Arbeiten in seinem häuslichen Arbeitszimmer und machte die Kosten hierfür im Rahmen des Höchstbetrags von 1.250 € als Betriebsausgaben geltend. Das Finanzamt meinte, in der Praxis sei ein Arbeitsplatz vorhanden, der den Abzug von Kosten eines häuslichen Arbeitszimmers ausschließe. Der Bundesfinanzhof ließ den Abzug zu, weil der Logopäde in seiner Praxis zur Aufbewahrung seiner sonstigen Betriebsunterlagen keine geeigneten Räumlichkeiten hatte und diese auch nicht ohne weiteres hergestellt werden konnten.

der Bankkonten, konnte er dort nicht abgeschlossen aufbewahren. Die Dokumente hätten von seinen Angestellten in seiner Abwesenheit eingesehen werden können. Theoretisch wäre zwar auch in den Behandlungsräumen die Erledigung der anderen betrieblichen Arbeiten in den Abendstunden oder an den Wochenenden möglich gewesen; dazu hätte er allerdings jedes Mal die sonstigen Unterlagen von seiner Wohnung in die Praxis und zurück befördern müssen. Deshalb erledigte er diese Arbeiten in seinem häuslichen Arbeitszimmer und machte die Kosten hierfür im Rahmen des Höchstbetrags von 1.250 € als Betriebsausgaben geltend. Das Finanzamt meinte, in der Praxis sei ein Arbeitsplatz vorhanden, der den Abzug von Kosten eines häuslichen Arbeitszimmers ausschließe. Der Bundesfinanzhof ließ den Abzug zu, weil der Logopäde in seiner Praxis zur Aufbewahrung seiner sonstigen Betriebsunterlagen keine geeigneten Räumlichkeiten hatte und diese auch nicht ohne weiteres hergestellt werden konnten.

Hinweis

Das häusliche Arbeitszimmer eines Selbstständigen ist notwendiges Betriebsvermögen, wenn der Wert mehr als ein Fünftel des gemeinen Werts des gesamten Grundstücks und mehr als 20.500 € beträgt. Es ist dann steuerverstrickt, d. h., der spätere Verkauf des eigenen Hauses, in dem sich das Arbeitszimmer befindet, oder auch die Betriebsaufgabe kann zu Steuerbelastungen führen.

Keine Absetzung für Abnutzung auf die Anschaffungskosten einer Vertragsarztzulassung

Die Anschaffungskosten für den Erwerb einer Vertragsarztzulassung als alleinigem Gegenstand eines Übertragungsvertrags sind als selbstständiges nicht abschreibbares Wirtschaftsgut zu behandeln. Sie können erst im Rahmen einer späteren Praxisveräußerung oder -aufgabe das zu ermittelnde Veräußerungs oder Aufgabeergebnis beeinflussen. Nach einem Urteil des Bundesfinanzhofs handelt es sich hierbei allerdings um einen Sonderfall. Als Regelfall ist nach einem weiteren Urteil des Bundesfinanzhofs der Erwerb einer Vertragsarztpraxis einschließlich ihrer wertbildenden Faktoren anzusehen. Solche sind z. B. der Patientenstamm, die Praxiseinrichtung, die Übernahme von Arbeitnehmern, des Mietvertrags, der Versicherungsverträge usw. Der Vorteil aus der Vertragsarztzulassung ist in diesem Fall neben dem Patientenstamm in dem erworbenen

Wirtschaftsgut „Praxiswert“ enthalten. Dieser ist mangels eines sachlich begründbaren Aufteilungs- und Bewertungsmaßstabs einheitlich zu bewerten und regelmäßig über einen Zeitraum von drei bis fünf Jahren abzuschreiben.

Wirtschaftsgut „Praxiswert“ enthalten. Dieser ist mangels eines sachlich begründbaren Aufteilungs- und Bewertungsmaßstabs einheitlich zu bewerten und regelmäßig über einen Zeitraum von drei bis fünf Jahren abzuschreiben.

Lohnsteuer

Im eigenwirtschaftlichen Interesse eines Reiseveranstalters gewährter Rabatt an Reisebüroangestellten ist kein Arbeitslohn

Steuerpflichtiger Arbeitslohn ist die Gegenleistung für das Zurverfügungstellen der individuellen Arbeitskraft durch den Arbeitnehmer. Dazu gehören i. d. R. auch vom Arbeitgeber gewährte Rabatte.

Steuerpflichtiger Arbeitslohn können auch Preisvorteile (z. B. Rabatte) sein, die dem Arbeitnehmer von einem Dritten eingeräumt werden, wenn diese Rabatte im weitesten Sinne als Entlohnung für die individuelle Arbeitsleistung des Arbeitnehmers gegenüber seinem Arbeitgeber anzusehen sind.

Dagegen liegt Arbeitslohn von dritter Seite nicht vor, wenn der Dritte diese Rabatte sowohl Arbeitnehmern des Arbeitgebers als auch einem weiteren Personenkreis im normalen Geschäftsverkehr üblicherweise einräumt. Ebenso liegt kein Arbeitslohn vor, wenn den Arbeitnehmern der Rabatt aufgrund eines überwiegend eigenwirtschaftlichen Interesses des Dritten eingeräumt worden ist.

Für die Buchung einer Kreuzfahrt gewährte ein Reiseveranstalter einer Reisebüroangestellten und deren Ehemann einen Rabatt. Grund für die Rabattirung war die Auslastungsoptimierung sowie die Reduzierung der Kostenbelastung des Reiseveranstalters. Das Finanzgericht Düsseldorf entschied, dass die Rabattierung aus eigenwirtschaftlichen Gründen des Veranstalters erfolgt sei. Der, der Reisebüroangestellten gewährte Rabatt, gehörte deshalb nicht zu ihren steuerpflichtigen Einnahmen aus nichtselbständiger Arbeit.

Mieter/Vermieter

Aufteilung vorab entstandener Werbungskosten bei verbilligter Vermietung

Wird eine Wohnung verbilligt überlassen, sind unter bestimmten Voraussetzungen die Werbungskosten nur beschränkt abzugsfähig. Das gilt auch für die vor Bezug entstandenen Werbungskosten. Ein Angestellter hatte eine von seiner Mutter geerbte Eigentumswohnung renoviert und im nachfolgenden Jahr verbilligt an seinen Sohn vermietet. Da die Miete weniger als 66 % der ortsüblichen Marktmiete betrug, wurden die abzugsfähigen Werbungskosten entsprechend gekürzt. Diese anteilige Kürzung war auch für die im Jahr vor Bezug entstandenen Werbungskosten vorzunehmen, da ein Nachweis, dass insoweit eine Einkünfteerzielungsabsicht im Zeitpunkt der Vornahme der Aufwendungen bestand, nicht erbracht werden konnte. Der insoweit vorläufig ergangene Einkommensteuerbescheid des Vorjahrs war entsprechend zu ändern. (Quelle: Urteil des Finanzgerichts Nürnberg

Arbeitsrecht

Strenge Anforderungen an die Schriftform bei Befristung von Arbeitsverträgen